银行业持续表现亮眼 金融板块或迎来资金增配潮

近期,多只银行股股价不断创出上市以来新高,大资金“含银量”持续提升。在金融政策陆续出台稳市场、稳预期的背景下,金融板块年初以来走势强劲,除了银行股涨势如潮,非银板块也表现出较好的向上弹性。

对于银行板块,尽管当前净息差承压,但5月LPR调降对银行业上半年的资产端定价冲击较小,值得注意的是,近年来首次出现存款报价下调幅度大于LPR下调幅度,体现了央行对银行息差的呵护。在市场风险偏好下行、无风险利率下行时,板块或阶段性具备超额收益机会。从交易层面来看,银行板块有两方面增量资金预期:一是当前A股银行股息率仍然较高,截至6月末,国有大行、优质股份行、高股息城商行摊薄后股息率分别在3.8%、4.3%、4.5%-5%,且板块静态估值为0.71倍PB,整体估值仍处历史底部位置,对于险资及长期资金而言仍具备较好的吸引力,在险资加大权益市场投资的趋势下,银行板块仍有增量资金预期。二是在公募基金高质量发展的引导下,公募基金对银行板块欠配较多的情况有望改善。

对于非银板块,券商方面,板块主要受市场周期和监管周期影响,较为活跃的交易量和相对稳定的股债市场对券商业绩形成支撑,当前虽整体处于严监管周期,但进一步收缩的空间相对有限,且监管对市场较为呵护,估值提升需政策催化或市场进一步向好,一方面可关注券商牌照整合的预期,另一方面可关注受益港股交投火热、有国际竞争力的中资券商和交易所。对于保险板块,考虑保险当前估值较低,基本面呈修复态势,三季度如预定利率下调,可关注保险负债成本进一步改善带来的基本面修复。叠加资金增配的预期,板块下半年的相对收益表现或较为乐观。

下半年非银板块可期待的变化同样来自资金面,公募基金有望成为行业增配的重要力量。今年5月,证监会发布《推动公募基金高质量发展行动方案》,将考核与业绩表现紧密关联,业绩基准的重要性提升。考虑当前全市场基金一半挂钩沪深300或中证800,两个宽基指数中非银金融的权重在10%左右,而公募基金当前配置较低,存在向基准靠拢的趋势,非银有望迎来可观的增量资金。

相关文章

从“贝塔躺赢”到“阿尔法精选”!公募2026年南下新打法曝光

行业主题基金吃“大锅饭”的逻辑正在改变,告别赛道贝塔的躺赢狂欢,2026年公募基金南下港股将更加聚焦行业内部的“阿尔法”机会。 随着港股估值修复基本完成,那种简单套用指数化策略、押注热门赛道的操作将...

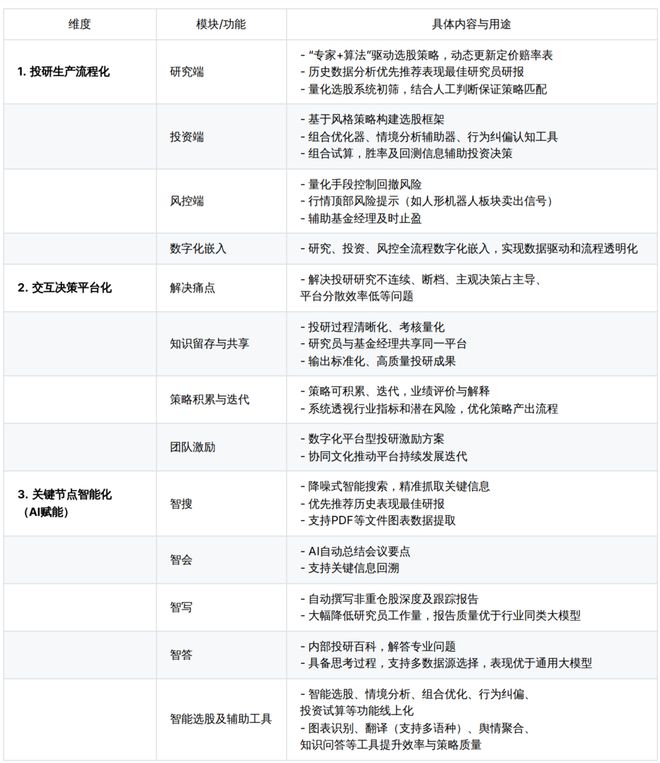

这把猛火终究烧到了公募行业

AI对于金融行业的渗透比预期的更快。 以往牛市中,基金业绩主要靠基金经理个人能力。本轮牛市中则有些许不同,横扫千行百业的人工智能,也“卷”了进来。 从目前公募基金的业绩来看,对人类的好消息是,人类依然...

6000亿平安基金背后的权益类困境

在公募基金行业中,券商系与银行系两大派系长期主导着行业格局。 相比于靠投研能力“打天下”的券商系公募,银行系公募走得更为容易:其依托母行庞大的客户基础、遍布全国的网点渠道以及天然的信用背书,在规模扩张...

公募群星把脉2026,新质生产力掀起业绩浪潮,牛市锁定这四条赛道

对于2026年的跨年行情,华夏、嘉实、中信保诚、鹏华、永赢、中信建投、德邦、博时、东吴、银华、中泰证券资管、国寿安保、兴全等十几家知名公募旗下的明星基金经理给予了本刊回复 。 2025年进入最后一月...

超2000家公司获调研!公募热情高涨,明星基金经理现身

5月以来,A股市场机构调研热度持续攀升,已有超2000家上市公司获调研。其中,公募基金调研节奏显著加快。 随着中美关税冲突缓和,公募基金调研节奏显著加快。高端制造、半导体、医疗健康三大领域成为资金聚...

华夏北京保障房REIT成功扩募上市 保障房资产证券化常态化运作谱新篇

6月25日,华夏北京保障房REIT(基金代码508068,场内简称京保REIT)扩募份额上市仪式在上海证券交易所举行。住房和城乡建设部总经济师曹金彪,北京市国资委党委书记、主任王有国,北京保障房中心党...

豫ICP备2024079567号-1

豫ICP备2024079567号-1