“真王回归”,还得是黄金!

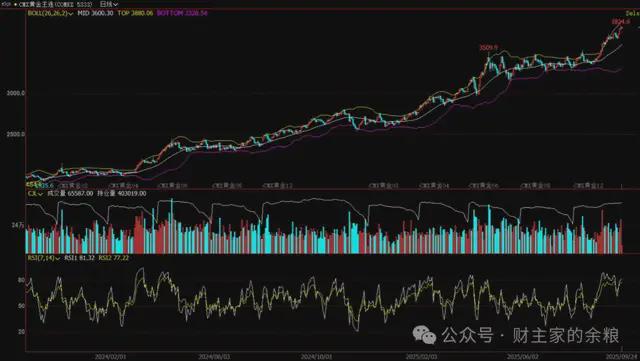

美国纽约黄金Comex期货价格突破3800美元/盎司,再度刷新历史新高。

继2024年全年价格大涨之后,2025年黄金价格继续一路上涨——实际上,如果按照上涨比例计算,截至9月23日的黄金价格计算,黄金涨幅已经超过40%,创下自1979年以来的最佳年度表现。

更值得强调的是,与以往金价上涨逻辑不同,自2022年以来黄金价格的飙升,推动力量不再是短期的避险情绪,或者是散户追涨,甚至也不跟随美国实际国债利率变化,而是有“神秘力量”托举着黄金持续上涨。

“神秘力量”是谁?

答案是:各国央行+黄金实物ETF机构。

在这里,我通过几幅图表让大家更清楚地看到这一点。

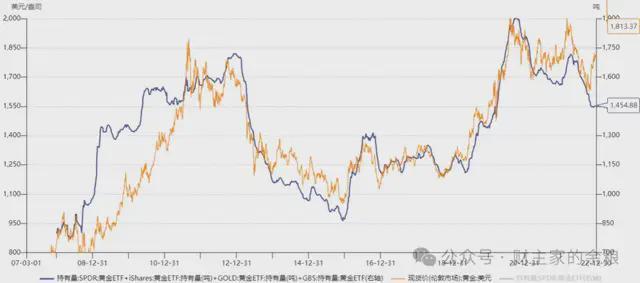

2004年,美国证券交易委员会(SEC)审批通过第一个全球交易的黄金实物ETF——SPDR黄金ETF,随后的2005年到2007年,又有3只全球交易的黄金实物ETF在SEC的批准下成立,其分别是iShares黄金ETF、Gold黄金ETF以及GBS黄金ETF。

随着一系列黄金ETF的成立,对全球投资者而言,投资黄金变成了一件非常简单的事情。只要拥有美元,在网上开立美股账户,就可以买入黄金实物,由此造成了黄金ETF的规模,某种程度上成为了黄金市场的主导力量,特别是2010年之后,黄金价格几乎与黄金ETF的规模亦步亦趋。

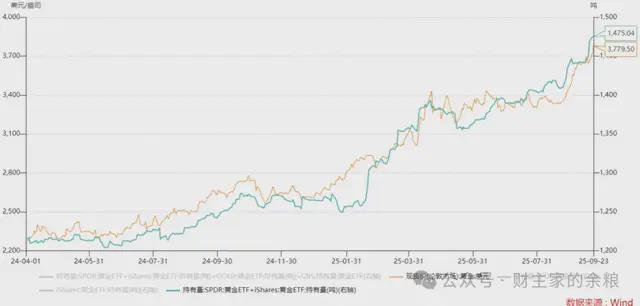

随着市场演变,黄金ETF逐渐变成双寡头结构,SPDR黄金持仓超过1000吨,iShares黄金持仓超过500吨,而Gold黄金ETF以及GBS黄金ETF的规模均已经跌落至50吨左右,逐渐被市场边缘化。所以在我每周的“黄金模型周报”中,我基本只考虑SPDR和iShares。

然而,谁也没想到的是,这种黄金价格-ETF持仓规模之间极为密切的相关性,从2022年10月底起突然失效。此后一直到2024年3月,黄金ETF持仓规模维持不变,甚至是下降,但黄金价格却总是屡创新高。

哪一种神秘力量,干扰了黄金ETF与金价的关系?

当然是各国的央妈们!

根据IMF数据,2021年6月-2022年3月,全球黄金储备基本保持稳定,俄乌战争爆发后,因为俄罗斯大量采用黄金换物资的方式,这还导致全球央行的黄金储备一度减少。

但是,自2022年11月份开始,全球央行的黄金储备量开始快速增长。与之伴随的,则是金价的一路飙升。

有意思的是,随着央行购金活动趋于稳定,从2024年4月开始,黄金价格再度与黄金ETF持仓量建立起极强的相关性,特别是2025年3月以来的黄金价格与ETF持仓的关系——随着ETF持仓量的持续上涨,黄金价格随之飙升。

请注意,综合上面两个图表,从2024年4月份到现在,黄金ETF持仓规模在持续增长,全球央行的黄金储备也是在持续增长,这意味着什么?

这意味着,黄金价格进入了双引擎驱动的模式。

以上分析,是从微观的需求方角度,来分析黄金价格大涨的因素。如果从宏观角度来考察,本轮的黄金价格大涨的推动力量来自于央行和民间对黄金的增持,那为什么它们都选择在这一时期增持黄金呢?为什么2025年以来黄金能够在高位实现持续的大涨呢?

这不是短期的避险情绪或散户追涨,而是深层次的全球货币秩序重构。

毫无疑问,当前的国际货币体系仍然是美元体系,截至2024年,美元在全球储备货币中的占比接近60%。在美元货币体系之下,当风险资产(以美股为代表)下跌的时候,安全资产(美债以及美元)不会跟随下跌反而会上涨。要不然,你叫什么安全资产呢?

然而,自特朗普主政美国联邦政府以来,不仅向中国这样的供应链大国施加了高额关税,而且对自己的盟友如英欧日韩加澳新,都施加了高额关税,甚至还像黑帮流氓一样,要求这些国家支付给美国保护费(要求它们提高军费用来买美国军火,增加对美直接投资)。

这意味着,第二次世界大战以来在美国主导下形成的国际政治和经济基本秩序,又在美国的破坏下开始重构,这又进一步导致了人们对于整体美元资产的信心开始动摇——2025年4月以来,频繁出现美国股、债、汇“三杀”就是一个特别明显的表现。

从金融数据上看,衡量美股和美债波动性的VIX和MOVE指数都大幅度抬升,尤其是国债波动率的大幅度上升,更是动摇着美国金融系统的根基。

在美元是当代货币体系核心的情况下,美国国债是这个时代最核心的安全资产,而MOVE的整体性抬升,意味着美债的安全性受到了极大的损害。

黄金,有着3000多年充当人类文明货币的历史,一直是国际货币体系的“真王”,只是在第二次世界大战结束以来,被美国政府通过“布雷顿森林体系”一步步地侵蚀和篡夺了所有的国际货币的权力。

当美元窃取了国际货币几乎所有的权力之后,1971年8月,美国总统尼克松违背1944年面对全世界的承诺,关闭了美国财政部的美元黄金兑换窗口,从此“真王退位”。再到1973年欧洲固定汇率体系崩溃,美元这个国际货币的“假王”,正式登上国际货币的舞台中央。

再到1976年,美国通过牙买加协议,彻底废除了黄金的国际货币地位,国际货币体系,从此进入“美元假王”时代,一直到今天。

黄金,充当人类国际货币的历史,有3000年;

美元,充当人类国际货币的历史,从1973年迄今,满打满算也只有52年。

美债,是美元货币体系运行的基础与命门,当美债的安全性遭到损害,那就意味着美元的信用出现了大问题——“假王”信用所受到的每一分伤害,都会转化为“真王”信用的增强……

在市场上表现出来,就是黄金对于美元价格的不断上涨且极少大幅度回调。

具体到我们国内的普通投资者,如果想要从“真王的权力回归中”获取收益,要么,你就买入黄金实物;要么,你就买入生产黄金实物的公司——黄金股,如果黄金价格上涨,黄金股可以视为带有一定杠杆的黄金。

如果你不想买入金条,而是想持有随时可供交易的实物黄金份额,只要你有A股的账户,你可以选择黄金ETF 华夏(518850);黄金股,如果你不知道怎么挑选,可以买入包含沪港深一篮子黄金矿业上市公司的黄金股ETF (159562)。

更重要的是,虽然黄金和黄金股都涨了不少,但是,从历史上看,当前国内的黄金股整体估值并不高,PE依然位于历史低位——只要你认为,黄金这个真王的回归之路还在继续,黄金的价格还将继续上涨,那么,在A股里,黄金股ETF(159562)就是个进可攻退可守的品种。

风险提示:

文章中提及的品种,不构成产品购买建议,投资有风险,入市需谨慎!

相关文章

赵建:美元再寻锚与国际货币体系的未来

赵建系西京研究院院长 、中国首席经济学家论坛成员 前言 文章探讨了货币锚的演变,从实物本位到信用货币,现代货币的锚是信用和银行创造的资产。全球化下美元通过黄金、石油、贸易等寻锚,但MAGA主义和政策...

张明:国际货币体系变化的先兆?

最近,有一张图表在社交媒体上频繁刷屏。这张图表上有两个指标,分别是黄金储备与美国国债各自占全球国际储备的比重。图上有两个关键的时间节点。在1996年之前,黄金储备占比高于美国国债占比。在1996年至2...

赵建:从黄金美元、债务美元到美元稳定币 国际货币体系百年大变局

前言 从现有国际货币体系的结构性缺陷与长期变革取向来看,稳定币对美元交易媒介职能的分离与颠覆式创新,特别是在跨境支付中的实时便利程度,会大幅提高美元的吸引力。 本文立足于 “百年变局” 的时代视角,...

贺力平:回归金本位制的可能性极低

网易财经智库《C位观察》节目一一看C位大佬解读C位大事。独家对话智库头部经济学家、企业家、各个领域KOL,解读时下热议的财经和社会问题。 NO.063 对话北京师范大学经济与工商管理学院教授贺力平...

关于全球金融治理的若干思考——中国人民银行行长潘功胜在2025陆家嘴论坛上的主题演讲

尊敬的吉宁书记、中国人民银行原行长小川先生、龚正市长,尊敬的王江、云泽、吴清、海峰、鹤新同志,尊敬的各位来宾: 大家好! 非常感谢上海市委、市政府特别是陈书记、龚市长对金融事业和人民银行的关心和支持...

连平:国际货币体系变局与上海国际金融中心建设

连平系广开首席产业研究院院长兼首席经济学家、中国首席经济学家论坛理事长 本文首发于2025年陆家嘴论坛会刊 一个时期以来,伴随“去美元化”发展,国际货币体系发生了深刻变革,人民币不断走向国际舞台,对...

豫ICP备2024079567号-1

豫ICP备2024079567号-1