账上躺着65亿,“扫地茅”为啥急着二次上市?

· ··

“疯狂的石头”,终于迈出了A+H股双上市的征程。

最近,科创板上市公司石头科技发布了一则公告,拟发行H股股票并在香港联交所主板上市。据悉,此次募资主要用于国际化业务拓展,产品研发拓展及产品组合扩充,运营资金补充及公司一般业务用途等。

照理来说,石头科技并不缺钱。2024年财报数据显示,现金货币储备为64.55亿元,占流动资产的54.83%,那为啥还急着要去港股二次上市啊?

其实早在今年4月,市场上就传出了有关石头科技二次上市的相关传闻,当时也引发了不少猜测。

业绩承压或是原因之一。有观点认为,石头科技近年来寻求多元化发展,对资金的需求量很大,港股上市对它来说是新的融资渠道。

此外有分析师认为,石头科技赴港上市,与其海外业务占比较大有着密切关系,而港股市场国际化程度较高,资金相对自由,适宜对接全球资本,和石头科技这种海外业务占比大的企业契合度较高。

所以要探究石头科技为什么谋求港股二次上市,不妨从这两年的业绩和业务发展两方面来看看。

1.

/失速的石头:

增收不增利,股价也崩了 /

提起石头科技,很多人的第一印象就是扫地机器人,2020年,石头科技成功登陆科创板,首日开盘涨幅超过73%,风光无限。

当时,小米创始人雷军还曾在微博上表示祝贺,称石头科技是第一家在科创板上市的小米生态链企业,也是继华米、云米之后,小米生态链中的第三家上市公司。

上市后,石头科技的股价一路狂飙,次年就突破了千元,成为大A继茅台后的第二只千元股,也是公认的“扫地茅”,被市场调侃为“疯狂的石头”。

虽然头顶“扫地茅”的光环,但这几年扫地机器人赛道日渐拥挤,市场就这么大,进场想来分一杯羹的人多了,业绩自然也没了刚上市时的光鲜。

翻看从2021年开始的财报,不难发现,石头科技已经陷入了“增收不增利”的经营疲态中。

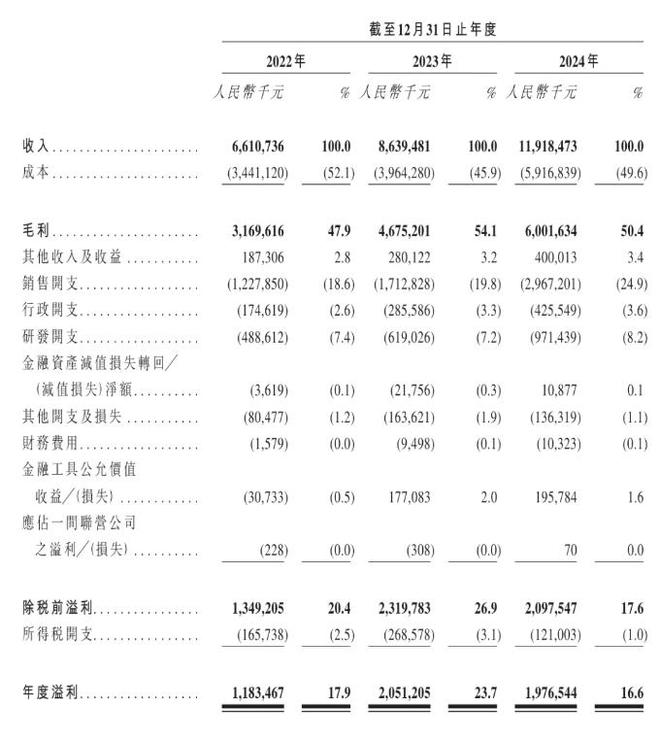

2021年,石头科技总营收58.37亿元,同比增长28.84%;归母净利润14.02亿元,同比增长2.41%,净利润率却同比下滑20.51%;2022年,总营收66.29亿元,同比增长13.56%;归母净利润11.83亿元,同比下跌15.62%。

到了2023年,这一年石头科技的经营情况短暂好转,总营收和归母净利润出现了双双上涨的趋势,但好景不长,从去年开始业绩再次“变脸”。

2024年,石头科技实现营业收入119.45亿元,同比增长38.03%;主营业务毛利率50.36%,同比减少3.75%;归母净利润19.77亿元,同比下滑3.64%。

这还没完,今年一季度,石头科技的营收同比增长86.22%至34.28亿元,但归母净利润仅为2.67亿元,同比下滑32.92%。

说白了,别看石头科技的营收涨了那么多,其实压根没赚到多少钱,相反盈利能力明显恶化,这对企业来说不是啥好事。

国内的生意不好做,石头科技把目光看向了海外,赶上了这两年最火的出海风口。

据媒体报道,近年来,出海业务一直是石头科技业绩增长的关键驱动力。从财报数据来看,石头科技高度依赖境外市场。

2024年,境外主营业务收入达63.88亿元,同比增长51.06%。境外收入首次超过境内市场收入(55.31亿元),在总营收中占比达53.48%。

还有一个值得关注的财务数据是,去年,石头科技的境外毛利率大幅下滑了6.74%,考虑到海外营收占比超过50%,这个数据无疑加剧了投资者对于经营效益的担忧。

而“疯狂的石头”变成“失速的石头”,股民当然会用脚投票,这几年,石头科技的股价在经历过暴跌后,始终在低位徘徊。

2.

/生意越来越卷,

创始人却套现8.88亿 /

在今年的一季报里,石头科技也解释了“增收不增利”的原因,称主要是和公司进一步加强海内外市场拓展,提升技术研发能力以及相关销售费用、研发费用投入增加有关。

八妹翻了一下,今年一季度石头科技营业总成本为31.20亿元,同比增长118.65%。其中,销售费用为9.51亿元,同比激增169.25%;研发费用为2.66亿元,同比增加36.90%,确实是涨了不少。

开源证券的一份研报也提到,自2024年三季度开始,石头科技开始加大销售费用投放,费用绝对值达6.8亿元,同比、环比分别提升55%、135%。

其实为了提升产品的市场份额,加大推广力度、提升销售费用确实是在所难免的,这也能说明扫地机器人的市场竞争越来越激烈了。

但生意卷归卷,扫地机器人的核心仍然是算法驱动,而算法的持续更新和迭代意味着高昂且长期的研发投入。

但从2021至2024年,石头科技每年在研发上投入的费用分别为4.41亿元、4.89亿元、6.19亿元、9.71亿元,占总营收比例分别为7.55%、7.37%、7.15%、8.13%。

与之相反的是,销售费用从2021年到2024年分别为9.38亿元、13.18亿元、17.13亿元、29.67亿元,呈现出每年大幅增长的趋势,尤其是2024年,同比增幅高达73.23%。

对于石头科技这样的企业而言,“重营销、轻研发”,无疑是会被长期诟病的重要因素。

值得一提的是,这两年石头科技还陷入了“资本大撤退”的质疑中。

比如从2023年3月31日至2024年9月30日,石头科技创始人昌敬,作为公司第一大股东在两年内累计套现8.88亿。

而昌敬在一边套现的同时,一边还安抚散户“耐心等待”,一度招致更多质疑与声讨。

此外,小米系顺为资本清仓5.41%持股套现约10亿元,香港中央结算全年减持956万股。数据显示,石头科技的机构投资者持股比例,已经从2023年的68%骤降至55%。

时至今日,石头科技的股价早已跌破了上市发行价,总市值也跌落至400亿元上下,与顶峰时期的千亿市值天差地别。

在此情形下谋求赴港二次上市,不禁让人质疑:曾经因为上市而风光无限的石头科技,还能重现往日荣光吗?

相关文章

460亿“扫地茅”,又要IPO了

当扫地机器人开始扫荡港股 作者 | 余寒 来源 |投资家(ID:touzijias) 港交所的新故事里,连扫地机器人也要登台唱戏。 投资家网获悉,近日科创板上市公司石头科技(688169.SH)正式...

石头科技冲刺港股:A股股价跌去六成,创始人昌敬分心造车

刚刚向港交所递表的石头科技,正值阵痛期。 一方面,石头2025年一季度业绩呈现出“增收不增利”的态势;另一方面,自A股上市后,石头科技股价已经从最高点下跌近六成。 这些表象之下,还隐藏着更多隐忧。 根...

“扫地茅”石头科技布局A+H,与追觅专利战从国内打到国外!

扫地机器人专利大战风云再起,又有两家龙头对簿公堂。这次的对决,主角是“华南理工学霸”创办的石头科技和“清华大佬”创办的追觅科技 就在这场技术对决如火如荼之际,北京石头世纪科技股份有限公司(下称“石头科...

石头科技站在十字路口:港股梦未圆,裁员潮已至

石头科技站在十字路口:港股梦未圆,裁员潮已至 增收不增利,正是石头科技当前转型压力的缩影。 ©️懂财帝出品 · 作者|苇航 一边筹划赴港上市,另一边利润增长趋缓、洗衣机业务突发裁员,石头科技站在了尴...

石头科技拟赴港上市,有机构称其港股有望溢价

政策刺激下,A股公司加速“南下”。 近日,石头科技(688169.SH)发布公告称,公司拟于境外发行股份(H股)并在香港联合交易所有限公司主板上市。 石头科技称,此次“南下”是为了“满足公司业务发展...

豫ICP备2024079567号-1

豫ICP备2024079567号-1