最新基金经理主观投资榜揭晓!梁宏、王文、但斌等上榜!

自4月7日美国关税冲击后,A股一路上行,上证指数一度站上3600。一般而言,在趋势性行情中,主观投资的基金经理能够凭借市场趋势和行业方向,集中投资于优势个股,更加精准地把握结构性机会,获取超越市场的业绩表现。相比量化的分散布局,依赖高波动获取超额收益,这时主观投资的收益弹性将更加明显。

私募排排网数据统计,从主观产品来看,私募排排网数据显示,截至7月25日,1231只量化私募旗下产品近1个月收益均值为4.74%,而2303只主观私募旗下产品近1个月收益均值高达5.74%。

那么,今年来哪些主观私募基金经理抓住了这次A股的趋势性行情?为了给予更有价值信息,本文按50亿以上、20-50亿、10-20亿、5-10亿、0-5亿不同规模私募,分别梳理出今年来私募基金经理主观多头产品榜,供投资者参考(所选私募基金经理需在私募排排网有业绩显示的主观多头产品在3只及以上)

50亿以上:童驯、陆航夺冠亚军!梁宏、王文创新高!但斌收复年内失地!

私募排排网数据显示,截至7月25日,头部(50亿以上)私募旗下符合排名规则的主观多头产品共162只,今年来收益均值高达11.91%,正收益产品数共156只,正收益占比高达96.30%。今年来主观多头收益位居前三的私募基金经理分别为:同犇投资童驯、复胜资产陆航、进化论资产王一平。

同犇投资的童驯,复胜资产陆航精准捕捉了“新消费”行情,今年来业绩位居前二。童驯管理的3只产品合计规模约为3.02亿元,截至7月25日,今年来收益均值高达***%。陆航管理的5只产品合计规模约为11.09亿元,今年来收益均值为***%。

应监管要求,私募产品不能公开展示业绩,文中涉及收益数据用***替代。

资料显示,同犇投资成立于2014年1月,公司总经理、投资总监童驯2002-2013年曾在上海申银万国证券研究所工作12年,2008-2012年连续五年荣获新财富食品饮料行业最佳分析师第一名,擅长大消费投资。

复胜资产曾提到,公司今年的核心投资方向,是在经济企稳,内部细分差异化开始逐渐拉大的背景下,对于新型消费的两个维度进行深度挖掘:智能化提升和品质化提升。基金经理陆航曾在一场专访中表示:全新的投资时代已经来临,总结下来就是新消费和新科技。

此外,伴随股市的回暖,日斗投资王文、希瓦私募梁宏近1个月业绩涨幅明显,旗下多数产品触及历史新高。王文管理的14只产品合计规模约为80.60亿元,截至7月25日,今年来收益均值高达***%。梁宏管理的20只产品合计规模约为42.84亿元,今年来收益均值为***%。

同时,东方港湾但斌在创新高的美股市场中,其中重仓的英伟达也再次创出新高,因此但斌旗下产品业绩也随之走高,并收复年内失地,大部分产品实现年内正收益。但斌管理的78只产品合计规模约为96.64亿元,截至7月25日,今年来收益均值为***%。

20-50亿:徐红兵夺冠!"极品投资经理"—陈宇第二。

私募排排网数据显示,截至7月25日,20-50亿私募旗下符合排名规则的主观多头产品共147只,今年来收益均值高达15.32%,正收益产品数共134只,正收益占比高达91.16%。今年来主观多头收益位居前三的私募基金经理分别为:深圳市梦工场投资徐红兵、神农投资陈宇、香橙资本何潇。

位居第一的是深圳市梦工场投资徐红兵,他管理的6只产品合计规模约为14.96亿元,截至7月25日,今年来收益均值高达***%。其中,徐红兵管理的“梦工场建辉致知”今年来收益高达***%,表现较为突出。

资料显示,基金经理徐红兵曾有过13年的实业经历,而梦工场私募坚持的也是以实业思维赚“狠值”的钱。投资逻辑是最传统的做生意逻辑,徐红兵曾形象地比喻:就如花了一辆桑塔纳的钱,买了一辆劳斯莱斯,买到就赚到,广场舞大妈都能够明白,这是天理。

神农投资陈宇管理的3只产品合计规模约为9.63亿元,截至7月25日,今年来收益均值高达***%,位居第二。今年以来创新药成为市场趋势性行情的代表,以药明康德为例,今年来涨幅已超70%,而陈宇今年来或正是得益于创新药的持续走高,旗下产品收获亮眼业绩。

基金经理陈宇曾多次公开看好创新药行情,7月31日陈宇表示:创新药大潮汹涌澎湃,这才刚刚开始,接下来必将澎湃向前,并且会扩散。在近期多只产品创新高之际,陈宇调侃道:媒体总把营长(陈宇)称为"网红私募","私募草根领袖",难道不是"极品投资私募",或者"业绩领先私募"?

10-20亿:能敬投资孙杰、榕树投资翟敬勇领衔!

私募排排网数据显示,截至7月25日,10-20亿私募旗下符合排名规则的主观多头产品共197只,今年来收益均值高达27.08%,并且全部实现年内正收益。今年来主观多头收益位居前三的私募基金经理分别为:能敬投资控股孙杰、榕树投资翟敬勇、晨耀私募丁玉帅。

能敬投资控股孙杰管理的4只产品合计规模约为1.65亿元,截至7月25日,今年来收益均值高达***%,位居第一。资料显示,基金经理孙杰为中国人民大学金融学硕士,拥有13年二级市场投资经验;投资理念以右侧交易、趋势投资为核心,同时擅长产业研究、基本面研究,十余年来投资回报高于市场平均水平。

位居第二的是榕树投资翟敬勇,他管理的5只产品合计规模约为1.78亿元,截至7月25日,今年来收益均值为***%。榕树投资由翟敬勇于2006年创办,投资理念为:1)选择正确的赛道,聚焦消费、新能源、互联网、医药四大领域;2)选择具备顶级商业模式、优秀企业文化投资标的,以合理价格布局;3)深度挖掘企业价值、并且长期坚守、分享企业成长带来的回报。

5-10亿:富延资本刘祥龙夺冠!

私募排排网数据显示,截至7月25日,5-10亿私募旗下符合排名规则的主观多头产品共287只,今年来收益均值高达22.88%,正收益产品数共264只,正收益占比高达91.99%。今年来主观多头收益位居前三的私募基金经理分别为:富延资本刘祥龙、优波资本陈龙、一久私募基金韩勇锋。

位居第一的是富延资本刘祥龙,他管理的7只产品合计规模约为6.44亿元,截至7月25日,今年来收益均值高达***%。其中,刘祥龙管理的“富延1号”今年来收益高达***%,表现较为突出。

据富延资本透露,上半年的持股同样是以港股新消费为主。富延资本在8月1日认为,公司持有的高增长新消费公司在长达1个多月的调整后随时可能迎来市场的重新关注。

位居第二的是优波资本陈龙,他管理的6只产品合计规模约为7.12亿元,截至7月25日,今年来收益均值为***%。据悉,截至6月底,持仓由高到低依次为现代煤化工行业、房地产行业、贵金属采掘行业、火力发电行业、原奶行业等,整体持仓风格以低估值高成长策略为主。

0-5亿:沁昇基金姚勇断崖式领先!

私募排排网数据显示,截至7月25日,0-5亿私募旗下符合排名规则的主观多头产品共922只,今年来收益均值为18.36%,正收益产品数共832只,正收益占比高达90.24%。今年来主观多头收益位居前三的私募基金经理分别为:沁昇基金姚勇、微方基金冼礼生、信迹投资李林凯。

沁昇基金姚勇管理的6只产品合计规模约为8618.86万元,截至7月25日,今年来收益均值高达***%,位居第一。值得关注的是,姚勇旗下多只产品自去年“924”行情以来业绩飙升。

资料显示,姚勇毕业于暨南大学会计学(注册会计师方向)专业,深耕公司研究领域逾二十年,具备丰富的理论与实践经验。曾在大学高校任教十年,长期致力于投资理财知识、理念、技能以及职业判断的系统培养,教学相长,学以致用,广受学生好评。2017年起,姚勇先生转型为职业基金经理,专注于港股市场的研究与投资。

相关文章

期货及衍生品策略10强私募出炉!钧富投资、观理基金等夺冠!

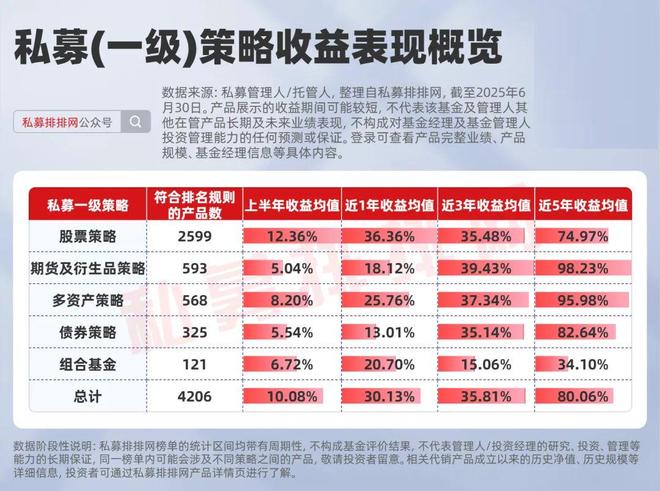

自去年“9.24行情”以来,A股走出结构性慢牛行情,以股票策略为核心的私募产品业绩大反攻,今年上半年和近1年的收益表现最强的策略皆是股票策略;但若将时间拉长到从近3年甚至近5年来看,期货及衍生品策略似...

刘郁:25H1,纯债基金“大落大起”

刘郁、谢瑞鸿、洪青青(刘郁系华西证券首席经济学家 、中国首席经济学家论坛理事) 摘 要 2025上半年,纯债基金规模增长近千亿 上半年大风大浪之中,信用中长债基收益表现突出。综合上半年整体表现来看,...

豫ICP备2024079567号-1

豫ICP备2024079567号-1