郑州银行2025年三季度业绩稳健增长,资产规模增速创同期新高

面对复杂多变的外部环境,郑州银行交出了一份资产规模突破7400亿元、增速创下新高的三季度业绩答卷。

10月30日晚间,郑州银行发布2025年三季度业绩报告。前三季度,该行在规模增长、盈利提升、服务实体与风险防控等方面实现多点突破。

截至2025年三季度末,郑州银行资产总额达7435.52亿元,较上年末增长9.93%;前三季度实现营业收入93.95亿元,同比增长3.91%;实现归母净利润22.79亿元,同比增长1.56%,展现出稳健的经营韧性和增长潜力。

郑州银行作为深耕河南的地方法人金融机构,充分发挥本土金融机构的贴近性优势,为河南高质量发展、高效能治理精准注入金融活水,助力经济社会关键领域发展。

规模稳健增长,信贷投放持续发力

2025年前三季度,郑州银行资产规模实现跨越式增长,增速创下历史同期新高。截至三季度末,资产总额攀升至7435.52亿元,较上年末增长9.93%;负债总额6859.38亿元,较上年末增长10.62%。从增量看,前三季度资产规模增量达671.87亿元,相当于去年同期的1.87倍。

资产规模的高效增长不仅增强了郑州银行的综合实力与市场影响力,也为后续业务拓展、客户服务及盈利增长开辟了更大空间,夯实了服务区域实体经济的资金基础。

在信贷投放方面,郑州银行坚持服务实体经济根本宗旨,持续加大对重点领域融资支持。截至三季度末,全行发放贷款及垫款总额4067.17亿元,较上年末增长4.91%。

该行聚焦“7+28+N”重点产业链群及下游企业、“三个一批”重点项目,加强对先进制造业、城市更新等领域的金融支持;深入落实小微企业融资协调机制,持续开展“千企万户大走访”活动,提升金融服务质效。

通过实施“一企一策”精准纾困方案,综合运用多种方式帮助企业缓解资金压力,积极参与城市更新、民生工程等重点任务,切实发挥本土法人银行稳市场、稳信心的金融“压舱石”作用。

存款方面,郑州银行负债端根基稳固,资金实力显著增强。截至三季度末,该行吸收存款本金总额4595.18亿元,比上年末增长13.59%,增量近550亿元。

其中,个人存款表现尤为突出。前三季度,其新增个人存款490亿元,个人存款余额达2671.43亿元,较上年末增长22.44%,反映出该行品牌黏性不断增强,普惠金融与财富管理业务协同发力,成功将客户流量转化为资金“留量”。

盈利动能强劲,收入结构持续优化

2025年前三季度,郑州银行延续营收与利润双增长趋势,实现营业收入93.95亿元,同比增长3.91%;实现归母净利润22.79亿元,同比增长1.56%。

这一成绩得益于郑州银行传统存贷款业务的稳固支撑,以及零售转型战略的深入推进。通过持续拓展业务规模、夯实客群基础,该行保障了基础盈利来源的稳定增长。

从收入构成看,利息收入依然是营收的“基本盘”。2025年前三季度,郑州银行实现利息净收入78.16亿元,同比增长5.83%。与此同时,非利息收入规模显著提升,达15.79亿元,多维度为盈利增长注入新动能。

通过积极拓展多元化盈利渠道,郑州银行有效对冲了息差波动带来的经营风险,增强了盈利的稳定性和韧性,体现了其资金营运与资产配置能力的跃升。

此外,郑州银行通过不断积累市场研判能力、洞察客户需求,该行有效反哺财富管理、资产管理等业务场景,实现综合服务联动,进一步丰富了服务客户的维度。

零售转型深化,降本增效与风控能力同步提升

面对复杂多变的经济环境,郑州银行坚定推进零售战略转型,成效显著。

郑州银行着力构建以“市民管家、融资管家、财富管家、乡村管家”为核心的全场景零售金融生态。其中,“市民管家”打通医保、社保等民生场景,增强客户黏性;“融资管家”专注小微客群,提升融资可获得性与效率;“财富管家”通过定制化理财产品和资产配置服务,满足多元财富管理需求;“乡村管家”推动金融服务下沉县域,扩大覆盖半径。从产品创新到场景嵌入,从渠道建设到体验升级层层递进,最终转化为实打实的经营收入。

在降本增效方面,郑州银行深入践行精细化管理理念,2025年前三季度取得突破性进展。全行业务及管理费支出22.43亿元,同比压降0.56亿元,降幅2.45%;成本收入比23.99%,较同期下降1.57个百分点,有效释放了盈利空间。

郑州银行持续深化业务转型发展,推进体制机制改革重塑,优化组织架构和业务流程,坚持“对外客户体验第一、对内提升效率第一”,提升线上化、数字化服务水平,优化产品体系和服务流程,健全风险内控管理体系,推动各业务条线协同联动,夯实高质量发展基础。

风控能力方面,郑州银行资产质量稳中向好。该行不断加强信用风险管理,各项指标维持在稳健合理水平。截至三季度末,拨备覆盖率186.17%,较上年同期增长19.94个百分点;不良贷款率1.76%,较上年同期下降0.1个百分点。

郑州银行表示,将坚持内源资本积累为根本、合理开展外源资本补充的原则,在综合考虑市场环境、融资成本、资本需求等因素的前提下,适时开展外源资本补充工作,持续提升风险管理水平。

相关文章

步步逼近!中部第一大省,要易主了?

各地前三季GDP数据陆续揭晓。 其中,近几年备受关注的中部两大经济重镇——河南与湖北的GDP竞赛,又有了新的动静。 据最新披露,今年前三季度,河南全省实现地区生产总值48867.57亿元,增速为5....

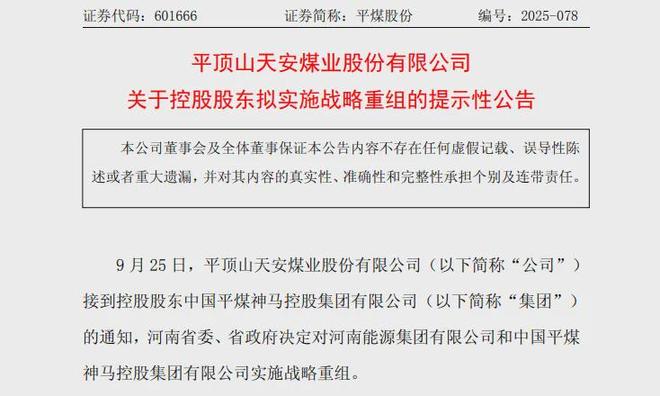

重磅!两大能源巨头,筹划战略重组,5家A股公司公告!

太突然!河南的两大能源巨头,正在筹划实施战略重组。受此影响,双方旗下的上市公司纷纷发布公告。 9月25日晚,平煤股份(601666)、神马股份(600810)、易成新能(300080)、硅烷科技(83...

吕奕

2008年10月25日上午,人民银行郑州培训学院召开了77级同学会。77级一共317名学员里,光是各大银行分行正副行长、总行的正副职就将近40人。 同学会的合影里,前排居中的一位中年男性笑容灿烂,他...

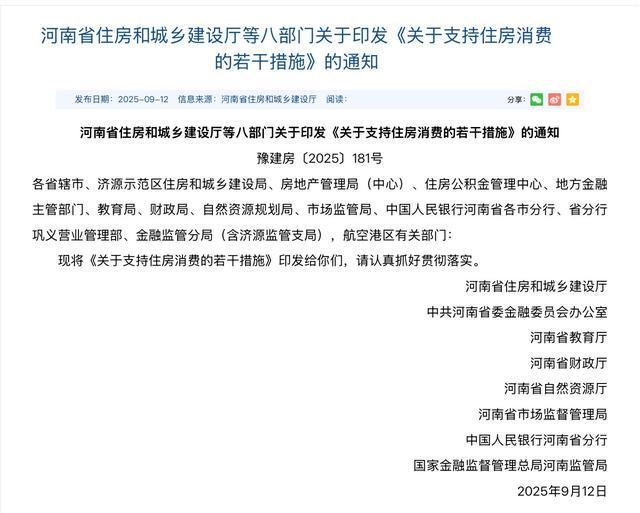

河南八部门联合发文推出12条举措 全力支持住房消费

大象新闻记者陈贞君 为深入贯彻落实党中央、国务院关于房地产工作的决策部署及省委、省政府工作要求,有效支持刚性和改善性住房需求,促进房地产市场平稳健康发展,近日,河南省住房和城乡建设厅联合中共河南省委金...

河南,融入长三角?举全省之力,干了一件大事

河南,正式吹响了“通江达海”的集结号。 4月30日,河南省交通运输厅发布《河南省内河航道与港口布局规划修编 (2025-2035 年) (征求意见稿)》,提出到2050年之前,河南将打通3700公里内...

2025年汽车制造发展最猛的,为何是河南?

2025年,中国汽车产业版图经历了一场深刻重构。 在新能源浪潮席卷全国的背景下,一个中部省份异军突起——河南。据国家统计局2025年1–11月数据显示,河南汽车产量达134.74万辆,同比增长89....

豫ICP备2024079567号-1

豫ICP备2024079567号-1