“又双叒叕”赴港融资:锂电企业格林美携5年连增业绩冲港股IPO,剑指海外半壁江山

2025年一季度,格林美业绩持续增长,实现营收94.96亿元,同比增长13.67%;归母净利润约5.11亿元,同比增长12.1%。

值得一提的是,自2022年末至今,国内锂电池产业“内卷”加剧,上下游产业链价格持续下行。而从数据来看,行业“风暴”并未给格林美的业绩带来太大冲击。对此,格林美证券部工作人员解释称,主要系公司海外出货量较大。

“我们的出货量中有一半销往海外,终端需求主要源自欧洲市场。因此,国内产能对我们影响并不显著。我们的下游正极材料主要服务于韩国和日本的电芯厂。最终,这些产品出口至欧洲。”格林美工作人员告诉时代周报。

财报数据显示,2024 年格林美总营收 332.00 亿元,其中海外业务营收 78.48 亿元,占总营收的 23.64%。公司计划在2025年至2027年期间,逐步将海外销售比例提升至 50% 以上。

在具体项目方面,格林美表示将于2025年重点推进印尼IGIP园区的建设,完成印尼第一条三元正极材料示范工厂(3万吨/年)建设。公司证券部工作人员指出:“目前,我们的海外战略布局主要聚焦于印尼,涵盖镍资源的开发及产能布局,项目实施需要部分海外资金支持。”

14家锂电企业扎堆赴港

格林美的赴港选择,正是当前锂电行业赴港热潮的缩影。据时代周报不完全统计,自 2024 年下半年至2025年8月25日,已有14家锂电企业计划或已完成港股上市。

时代周报制图

其中,正力新能(03677.HK)、宁德时代(300750.SZ,03050.HK)分别于2025年4月14日和5月20日正式上市。其中,宁德时代首发募集资金超410亿港元,成为今年以来全球最大募资金额的IPO。双登股份(06960.HK)将于明日(8月26日)正式在香港挂牌上市。

与此同时,南都电源(300068.SZ)、天赐材料(002709.SZ)等正筹划港股上市,欣旺达(300207.SZ)、星源材质(300568.SZ)、亿纬锂能(300014.SZ)等7家企业已递交上市申请。

从企业类型看,这14家企业可分为两类:一类是已在A股上市、推进 “A+H” 双资本平台的龙头,如宁德时代、亿纬锂能、欣旺达、中伟股份(300919.SZ)等;另一类是未登陆A股、直接选择港股的企业,如海辰储能、双登股份。

纵观锂电企业冲击港股的公告,“全球化发展”成为多数企业赴港上市的主要动因。欣旺达在公告中表示,IPO募资金额拟用于“实现公司的国际增长策略”;天赐材料称计划港股IPO是为了“深入推进公司全球化战略布局”;亿纬锂能计划将募资金额用于匈牙利和马来西亚生产基地,以深入推进公司全球化战略;宁德时代则表示将约90%的募集资金用于推进匈牙利项目第一期及第二期建设。

某香港IPO中介机构人士告诉时代周报:“港股市场对未盈利企业上市更为包容,主板的市值要求也相对灵活。在港股的规则下,相关公司有机会更早进入资本市场融资。”

格林美证券部工作人员也表示,一是当前港股市场热度较好,且对A股有协同促进作用;二是海外业务需美元资金,港股融资可直接获取美元,比境内融资再出境更便捷;三是海外客户对港股上市企业认可度较高,有助提升国际品牌形象。

相关文章

快手手里,还剩几张能打的牌?

快手走到今天,局面确实不轻松。 又到财报季,快手把第三季度的成绩单摊在桌面上。表面上确实挺亮眼:营收355.5亿元,同比增长14.2%;净利润调整后是50亿元,同比增长26.3%。 但懂行的人都知道...

全球第二,欣旺达,再冲固态电池!

27年,种好一棵“大树”! 1997年,深圳一间民房里,欣旺达还只是个靠镍氢电池谋生的小作坊。 谁也想不到,27年后的2024年,这家名不经传的小企业,竟能跻身全国动力电池装车量前十,年营收也突破了...

靠ABC组件和海外市场实现单季度扭亏,爱旭股份交出中报成绩单

2025年上半年,中国光伏新增装机量212.21GW,同比增长107%。然而,装机的“狂飙”仍未解决行业“成长的烦恼”。 当前光伏行业整体处于阶段性供给过剩格局,产业链生态被低价、低质的无序竞争持续侵...

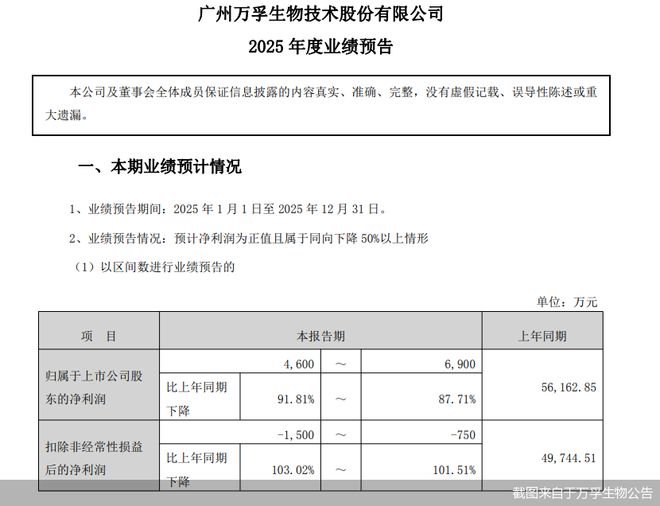

净利最高预降近92%!万孚生物将迎上市以来最差业绩

在上市第十年之际,万孚生物(300482)将交出一份上市以来业绩最差的成绩单。 万孚生物2025年业绩预告显示,公司2025年预计归属净利润为4600万元至6900万元,同比预降87.71%至91.8...

昔日光伏巨头再遭重整,弘元绿能拟“接盘”,专家:有望借助尚德品牌加速“出海”

7月8日晚,弘元绿能(603185.SH)公告,其控股子公司弘元光能(无锡)有限公司(以下简称“弘元光能”)与江苏顺风光电科技有限公司(以下简称“顺风光电”)签署《合作经营协议》。 弘元绿能将与顺风光...

2025商用车柴油机一季度销量:潍柴12万台,玉柴超云内,福康第5

在燃油汽车时代,如果大家留意一下乘用车和商用车市场。你会发现国内的商用车,包括重卡、中卡、轻卡、客车、皮卡等市场,几乎都是自主品牌,而乘用车用则是以合资品牌占绝对优势。 那么为什么国产的福田、解放、重...

豫ICP备2024079567号-1

豫ICP备2024079567号-1