突发利空!A股盘中跳水、超过4200家下跌,节前退潮开启还是下跌结束

我上周提示的风险都得到了应验,上周下半周跌的是美联储降息落地,这周开始跌节前取现。今天开盘借着英伟达和OpenAI的利好冲了一下,然后直接下杀,虽然沪指最多也就跌了1%,但个股惨烈,一度超过5000家下跌,这是很明显的退潮,题材股、垃圾股被兑现。

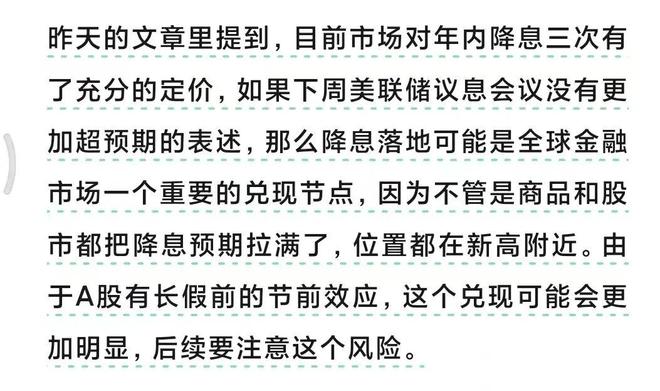

这一次节前兑现,由于资金都在抢跑,所以早早就下跌了,如果牛市没有结束,那月底应该会有资金低吸来布局节后,就看资金怎么博弈了。

今天小票、微盘股齐齐暴跌还有一个叙事。昨天发布会首提波动率指标,上证综指年化波动率15.9%,较“十三五”下降2.8个百分点。波动率的下降,意味着投资者整体体验会变好,这和监管的慢牛诉求非常契合。不过市场波动率下降对量化策略是明显利空,因为他们的超额收益就是来自波动率,同时监管也不可能去兜底这些垃圾小盘指数,今天微盘股指数也出现了崩坏趋势。

但我觉得这种叙事更多是小票本身估值奇高、质量差且节前被砸盘背景下的一种解释,从去年2月份的流动性危机到现在微盘股崩过好几次,gjd也没怎么救过,也不妨碍小票牛市,A股就是喜欢炒题材。我认可本轮牛市后,小票可能会走上漫长熊途(就跟过去几年的核心资产熊市一样),但这是因为本身泡沫大,而不是管理层的导向。股市自有其运行规律,如果管理层导向有用,那过去几年熊市,出了这么多政策,也没见股市走出熊市。

另外,还有一种叙事需要警惕,那就是昨天发布会也提到了科技股的比重,然后就认为管理层追求的就是提高科技股比重,散户就要去买科技股。这种叙事就很扯淡,现在是科技股牛市,市值比重提升不是结果吗?科技股都会走向泡沫化,到时候泡沫破裂,市值比值自然也会下降,然后管理层还能为了维持科技股比重按着大家的手不让卖?

如果我们的科技股能像美股七巨头一样,坐拥全球的需求,供给端也不内卷,商业模式好、能够保持长期高ROE,那自然就是长牛。反过来,如果产业爆发的时候一拥而上,很快产能过剩,那跟过去几年新能源牛市没啥区别,泡沫破裂的时候就会价值毁灭。当然,现在美股科技股泡沫化的迹象,美股也是有“科网泡沫”这种价值毁灭的。

警惕这种无脑叙事,宏大叙事除了洗脑散户、让散户接盘外,没有任何意义。

再来看今天的重磅消息:

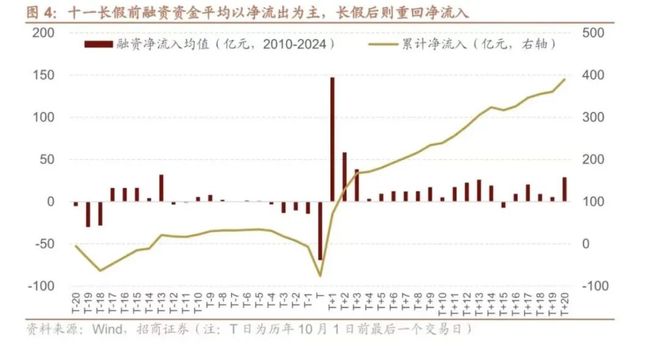

每1GW产能,就代表500亿美元的支出;其中英伟达赚的大概能有350亿左右。简单按照数字这么乘一下,这个10GW = 5000亿美元的支出。甲骨文前段时间爆拉的那次,大概是4.5-5GW的体量。这次是那次的两倍。最关键的是,黄仁勋说这10gw是纯增量。昨晚英伟达开盘跌超1%,盘中迅速拉升,收涨逾3.9%,创收盘历史新高。

不过,跟之前质疑甲骨文4550亿美元的未履约订单类似,市场也在质疑英伟达和OpenAI这种“左脚踩右脚”上天的模式。

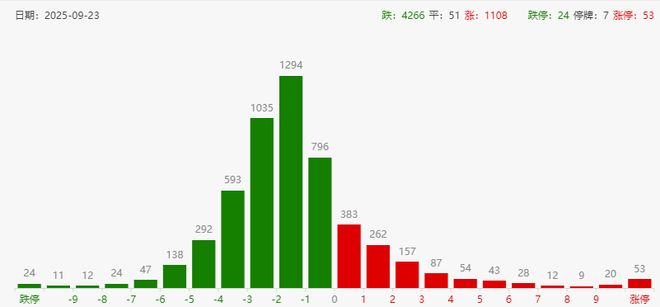

最后简单看下盘面,截至收盘,上证指数跌幅为0.18%,创业板指涨幅为0.21%,港股恒生指数跌幅为0.74%,恒生科技指数跌幅为1.44%。市场成交额放量至2.51万亿,超过4200家下跌。

分行业来看,银行、煤炭、电力设备、公用事业等防守板块领涨,社会服务、商贸零售、计算机等行业领跌。

风险提示:

股市有风险,投资需谨慎,本文不构成投资建议,读者需独立思考

相关文章

重返美国?欧洲资产遭获利了结,美股能否开启新行情

随着美股本周再次向历史新高发起冲击,资金似乎正在纷至沓来。高盛和巴克莱发布报告称,考虑到衰退担忧缓和,资金正在以近一年来最快的速度出售欧洲资产,并将重点重新转向美国。野村证券发现,基于波动率的交易策略...

豫ICP备2024079567号-1

豫ICP备2024079567号-1