三季度“其他综合收益”亏损6.4亿元,厦门银行后续业绩存隐忧

本报(chinatimes.net.cn)记者卢梦雪 北京报道

营业收入同比增长3.02%,净利润同比增长0.73%,2025年三季度厦门银行(601187.SH)业绩增速由负转正,为资本市场注入了一剂“强心针”。10月30日财报披露当天,厦门银行股价盘中涨幅一度达到5%,截至收盘,股价增长3.09%,报7.01元/股。

投资收益的增长仍是厦门银行业绩增长的重要支撑。但值得关注的是,虽然投资收益增长,但厦门银行三季度“其他综合收益”亏损了6.40亿元,较今年年初缩水了12.83亿元。

“这项收益的亏损是受到债券投资公允价值波动的影响。”10月30日,《华夏时报》记者以投资者身份咨询时,厦门银行的工作人员告诉记者。

相关分析人士指出,“其他综合收益”是“浮亏”,虽不计入银行当期业绩,但当相关资产配置卖出后,之前累积的浮亏会变成实际损失,影响当期利润。

受债券投资影响,“其他综合收益”大幅亏损

财务报告显示,今年前三季度,厦门银行实现营业收入42.9亿元,同比增长3.02%;实现净利润20.26亿元,同比增长0.73%,两项业绩增速指标双双由负转正。

从营收结构来看,厦门银行利息净收入、手续费及佣金净收入、投资收益三项主要收入均实现了增长,分别达到了30.91亿元、3.32亿元、9.73亿元,同比增长3.63%、16.04%、29.55%,投资收益的增幅最大,且业绩贡献度进一步提升。

投资收益主要包括银行在债券投资、债权投资等金融资产交易中获得的收益。近年来,厦门银行金融投资力度不减,自2019年以来,投资收益持续成为该行营收的重要构成,营收占比一度接近20%。

2024年,厦门银行利息净收入较上年减少3.22亿元,同比下降7.43%。但在债券收益率持续大幅走低的市场环境下,通过靠前配置地方债、信用债等相对高收益资产,优化调整投资组合,厦门银行投资收益增加了5.62亿元,同比增长121.14%。受此带动,该行营业收入最终实现了2.79%的增长。

良好的收益表现进一步激发了厦门银行债券投资的热情。今年3月份,在回复投资者提问时,厦门银行还表示,展望2025年,在更加积极的财政政策、适度宽松的货币政策基调下,预估全年债券市场仍有一定的配置和交易机会。

然而,虽然对债券市场预期较好,但今年前三季度,债市收益率呈现震荡上行的态势,整体走势并不乐观。特别是在第三季度,债市进入逆风期,10年期国债收益率触及1.9%,30年期国债收益率触及2.2%。

记者注意到,虽然三季度厦门银行投资收益实现了增长,但其“其他综合收益”却亏损了6.40亿元,较今年年初的6.43亿元缩水了12.83亿元。

“这项收益的变动主要是债券投资的公允价值波动导致。”10月30日,厦门银行相关工作人员告诉记者,今年三季度,在市场环境的影响下,债券市场收益率持续上行,导致该行以公允价值计量且其变动计入其他综合收益的债券投资价值出现了波动。

或对后续业绩产生影响

据悉,在银行利润表中,“其他综合收益”和“营业收入”是两个完全独立的、并列的项目,“其他综合收益”的变动并不会直接影响银行的营收。因此,三季度“其他综合收益”的亏损,并未对厦门银行三季度业绩产生影响。

从单季度的财务数据来看,2024年年末,厦门银行“其他综合收益”为6.43亿元,今年前三季度,厦门银行该项收益分别为-4.80亿元、0.85亿元、-2.45亿元,呈现较大的波动。

“在银行的财务报表中,‘其他综合收益’亏损属于‘浮亏’,不直接侵蚀银行核心一级资本,也不触发监管追加资本义务。”山东隆湶律师事务所主任李富民在接受《华夏时报》记者采访时分析指出,但该项收入亏损,会持续削弱银行资本充足率缓冲空间,若四季度债市再调整,可能迫使银行压缩风险资产或放缓信贷投放,进而对明年息差扩张形成软约束。

对于投资收益增长但其他综合收益亏损的情况,李富民认为,大概率是银行将大部分债券放在“以公允价值计量且其变动计入当期损益”的交易盘,三季度逢高止盈,兑现价差收益;同时把流动性缓冲的国债、政策性金融债放在“以公允价值计量且其变动计入其他综合收益”账户,利率上行导致估值下跌,只能计入权益项下的“其他综合收益”,不得回流损益。简言之,交易盘“落袋为安”,配置盘“账面浮亏”。

厦门银行如何应对债券资产公允价值变动对后续业绩的潜在影响?厦门银行并未就此回复本报采访,但在记者以投资者身份咨询时,相关工作人员表示,当前债券市场的波动是由多种因素导致,后续银行会加强市场研判,抓住交易性机会,提升债券投资收益。

厦门银行成立于1996年,是大陆首家具有台资背景的城商行,也是福建省首家上市城商行。

截至2025年9月末,厦门银行总资产4425.58亿元,较上年末增长8.52%,其中,贷款及垫款总额2345.24亿元,较上年末增长14.15%;总负债4094.52亿元,较上年末增长9.06%,其中,吸收存款2380.98亿元,较上年末增长11.18%。

相关文章

青岛银行第一大股东生变,青岛国资欲取代海尔

6月11日,青岛银行发布公告称,该行召开董事会议,审议通过了《关于青岛国信发展(集团)有限责任公司通过子公司增持青岛银行股份有限公司股份的议案》,并获全票通过。 公告显示,青岛国信集团计划通过其子公司...

唐山银行:某央企拟清仓,前10个月豪赚38亿,净利率近70%!

来源:密探财经(ID:Spy Finance) 刚刚,“近四千亿级”区域知名城商行——唐山银行有“大事”发生。 据上海产权交易所对外披露,唐山银行550万股权对外正式挂牌转让,占该银行总股本的0.13...

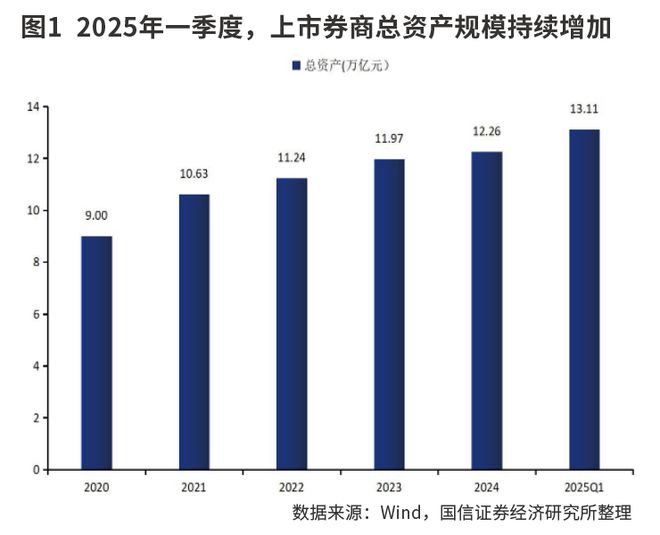

上市券商金融投资资产持续扩表 自营及经纪业务助推业绩高增长

一季度,42家上市券商实现营业收入1259.3亿元,同比增长19%;实现归母净利润521.83亿元,同比增长77.79%。整体来看,经纪及自营在营收中的占比持续提升导致归母净利润大幅提升,是一季度券商...

从“中国男鞋扛把子”,到破产注销:百亿市值灰飞烟灭,一代巨头为何沦落?

来源:快刀财经(ID:kuaidaocaijing) 曾经不可一世的“中国鞋王”,以资产拍卖、破产注销的结局,为自己的命运划上了终点。 近日,天眼查显示,富贵鸟股份有限公司登记状态由存续变更为注销,注...

杭州银行:债市学霸闯关“后利率时代”

导语:万亿资产规模体量下,灵活性是相对的,波动性却是绝对的。 分析师发的“扎心”朋友圈,也让长期重仓债券的银行们多少有些破防。 2025年第23届新财富最佳分析师评选中,浙商证券(601878.SH)...

中信证券:投资收益高增驱动三季报业绩超预期

2025年前三季度,中信证券实现投资净收益316亿元,同比增长44.4%;三季度单季实现投资净收益125.5亿元,高基数下同比增长23.6%,是业绩超预期的主因。中信证券三季度净利润同比增长超50%,...

豫ICP备2024079567号-1

豫ICP备2024079567号-1