三大指标齐示警!黄金可能面临大幅回调

近期,黄金价格突破3500美元创下历史新高,吸引全球投资者的目光。

然而,野村证券最新研究显示,三大关键指标同时发出警报信号,预示黄金市场可能即将迎来一波"技术性回调",且调整幅度或"相当可观"。

经济放缓指标:美联储资本支出指标亮起红灯

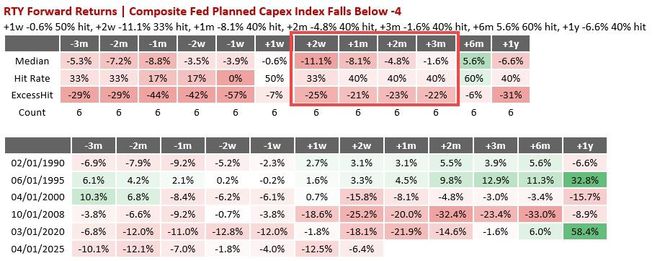

野村经济学家团队追踪的"美联储综合预期资本开支指数"(Composite Regional Fed Planned Capex Index)最近跌破-4。该指数汇总了各区域联储调查数据,按经济贡献度加权平均计算。

直观地看,当该指数大幅跌入负值区间时,"实际核心资本货物订单"通常会在随后出现断崖式下滑,反映关税政策已对实体经济产生实质拖累。

野村在报告中写道,这一指标的预警能力极强——在过去6次触发中,有5次成功预示了经济衰退。同时,罗素指数(代表经济敏感型/周期性行业)在未来3个月内通常呈现极度负面走势,而10年期国债收益率在随后2周至1个月内先上升,之后转为下行。

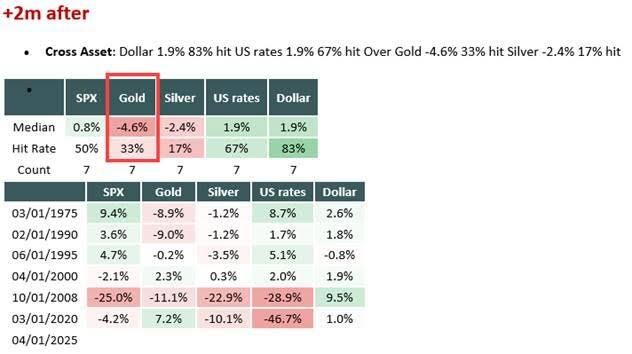

更直接相关的是,当该指数跌破-4时,黄金在随后2个月的表现往往不佳。

野村认为,这一指数预计4月将进一步降至-6水平,强化了警示信号的可信度。

资金流向异常:市场狂热后急剧降温

第二个警示信号来自资金流向。

野村观察到当前市场出现"黄金狂热过度"的历史性异常值:数据显示,GLD在两周内经历了超过历史95%水平的资金流入,随后又出现了同样超过历史95%水平的单日资金流出。

野村分析认为,这反映"晚入场投资者/弱势持有者"开始平仓,可能引发更大规模的抛售潮。

野村的数据显示,这种"大进大出"模式在历史上共出现过9次,前8次几乎都精准预示黄金将迎来回调,且最差表现通常集中在接下来的2个月内。

这里,我们补充一个具体数据,今天早上的快讯也提到,本周早些时候,投资者从SPDR黄金ETF撤出12.7亿美元,创2011年以来最大单日资金流出量,恰逢金价触及3500美元上方的历史高点。

值得注意的是,2011年,类似的资金流出现象恰逢黄金上一次超级周期峰值,随后黄金进入了长期盘整期,直到2020年才得以突破。这一历史情况为当前市场提供了一定参考意义。

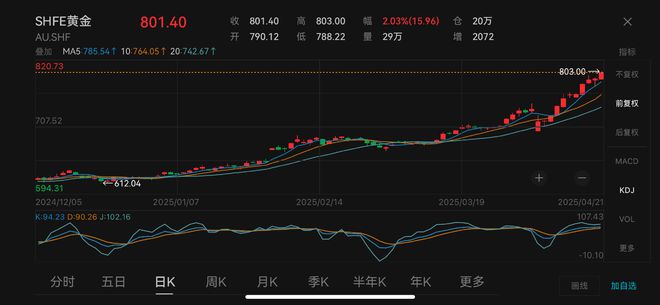

技术面指标:金价与长期均线偏离度过大

第三个警示基于技术面分析。

上周末,黄金交易价格已高出200日移动平均线25%以上,处于野村描述为"相当荒谬"(pretty absurd)的过热水平。这种与长期趋势线的过度偏离,历史上往往意味着市场需要修正。

野村的历史数据分析显示,每当金价与200日均线产生如此大的偏离时,金价在接下来2个月内往往出现明显回调。

相关文章

一睁眼,金饰价格涨回千元!这波行情怎么走?

顾客在选购黄金饰品。(资料图)中新社发 耿玉和 摄 文/赵斌 国际金价在前一日拉升后,6日继续冲高。伦敦金现货黄金价格6日早盘最高冲至3386美元/盎司,纽约商品交易所COMEX黄金期货价格一度突破...

五一购金热情不高?金价过山车!饰品金跌破1000元/克,到店咨询人数骤降

2025年开年以来,黄金市场延续过去2年上涨的态势,金价不断攀升,但4月开始金价则坐上了“过山车”。 4月中上旬,金价先是快速上涨,并不断创出新高,黄金进入无“锚”之地,国内部分珠宝首饰品牌挂牌金价短...

黄金市场波动加剧,消费者还买吗?

中国商报(记者 马文博 文/图)黄金市场波动加剧,5月1日国内品牌金饰价格普遍在1000元/克上下。在当前的价格下,消费者买金的热情如何? “千金难买老婆的笑,媳妇满意就行。”一名带女朋友选购金饰的消...

金价算是彻底失控!不是因为涨到1000多,那些回收店排起了长队…

10月17日,金价算是彻底失控了!不是因为涨到了1000多,而是那些回收店排起的长队,小门店干脆关门谢客,只剩融通金还开着门,排队的人都攥着金饰慌得不行,生怕下一秒就拒收。 10月17日国际黄金市场...

量价齐升!多家银行瞄准贵金属赛道

多家银行去年贵金属交易量逾千吨,交易额超百亿元。 5月8日,《国际金融报》记者梳理上市银行年报时发现,2024年,多家机构贵金属业务交易量较前一年增长1至2倍,交易额增幅超50%,黄金牢牢占据贵金属业...

谁为金子疯狂:有人贷款十万博两千,有人不敢再贸然囤货

凌晨两点,小悦睡意被闪亮的手机屏吞噬着。 国际金价创下历史新高的消息像一针兴奋剂,小悦的精神和肉体既紧张又兴奋。“好!还在涨,赚了,满足!”她喃喃自语,手指不断的滑着屏幕,交易软件里的收益曲线让她暂且...

豫ICP备2024079567号-1

豫ICP备2024079567号-1