“教科书级”范本:用四把“手术刀”,解剖“固收+”的收益来源

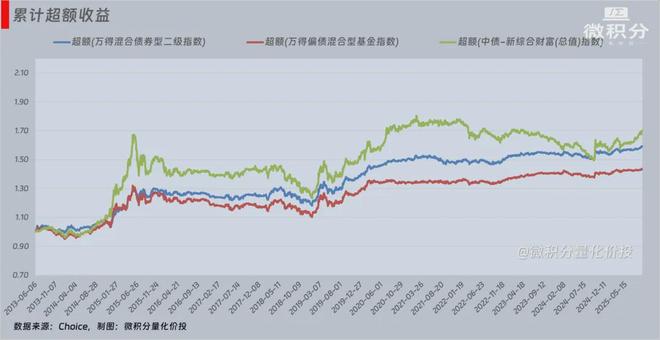

下面是计算的该基金相对于这些指数的超额收益。

第二刀:顺藤摸瓜,收益藏宝图指向何方?

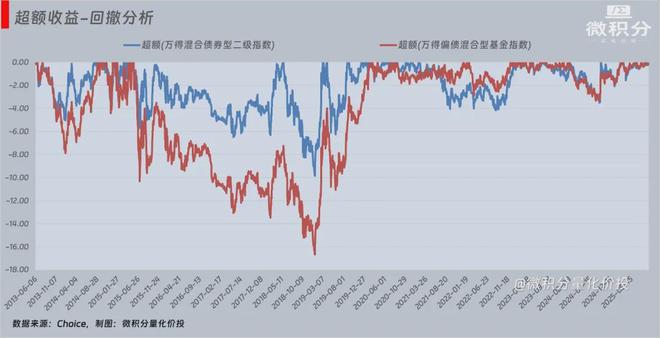

这4%的年化超额是从哪来的?定期报告就像一张藏宝图,能告诉我们这些(超额)收益的来源。下面是从基金定期报告披露的数据中拆分估算得到的基金收益来源。(具体的方法之前文章讨论过,另外这个只是估算值,作为一个毛估估的参考)

比如2021下半年,股票账户亏了1.6个点,债券那边直接贡献了5.5个点的正收益,一把就给拽了回来,这就是股债对冲带来的“打底”效果。

但这只是B计划。这位舵手的A计划,是追求“股债双击”的戴维斯时刻!在2019年的“东风”里,她的股票和债券两大引擎同时点火,双双正收益。

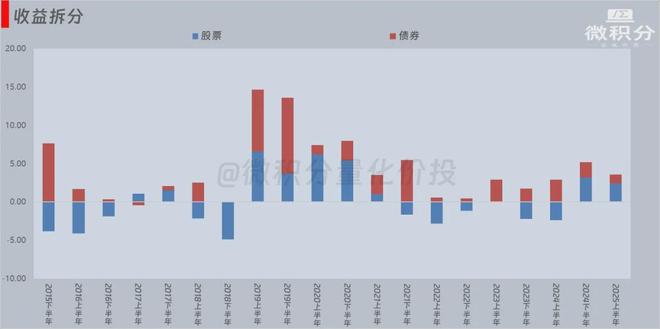

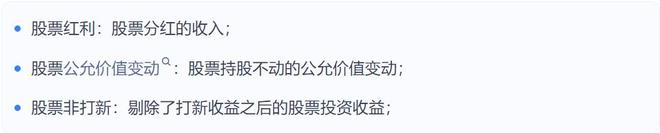

下面再做进一步的拆分,将股票收益拆分为:

将债券的收益拆分为:

第三刀:潜入水下,解构债券部分的“三板斧”

现在,咱们潜入水下,看看债券这艘大船的发动机是怎么运作的。老司机们都知道债券超额有“三板斧”:加杠杆、拉久期、信用下沉。那么张芊这位船长是怎么用的?

杠杆:

下面持有底层资产的权重占比,其中主要还是信用债和利率债为主,在2018年的时候,可转债阶段性配置比较多,但现在整体减少,最近持有的港股显著增加。

久期:

债券做超额另外一个方法就是拉久期,就是在利率下行的大趋势下,选择长久期的资产,比如之前有一些业绩弹性很大的债基就是通过拉久期的方式做出来的超额收益。但这种风险就是,正所谓盈亏同源,如果后续利率反弹,回撤也不小。

下面是从Wind获取的估算的久期数据,然后与同类型基金的中位数对比。

如果不考虑异常数据,从整体来看,该基金组合的久期虽然略高于市场中位数,但从绝对值来看,并不是特别高,久期基本都在1-4年的“安全水域”,但也会在部分时点拉长久期。这说明什么?说明船长压根没想在利率这片大海上玩惊涛骇浪的“刺激”游戏,风控这根弦绷得很紧。

信用下沉:

债券做超额收益的另外一个方法就是信用下沉,也就是买信用评级低的债券,这样收益率高一点。早期市场没有打破“刚兑”的时候,下沉基本是所有债券基金经理的通用做法,但现在刚兑打破了,这个策略也很少有人使用了。

下面基于定期报告整理的不同评级的持仓占比。

所以,债券部分的画像就清晰了:一个在利率风险上灵活调整,但在信用风险上嗅觉灵敏、下手果断的战术大师。

第四刀:直捣黄龙,揭秘股票投资的成长特色

看完了债券,现在我们来看看权益投资。

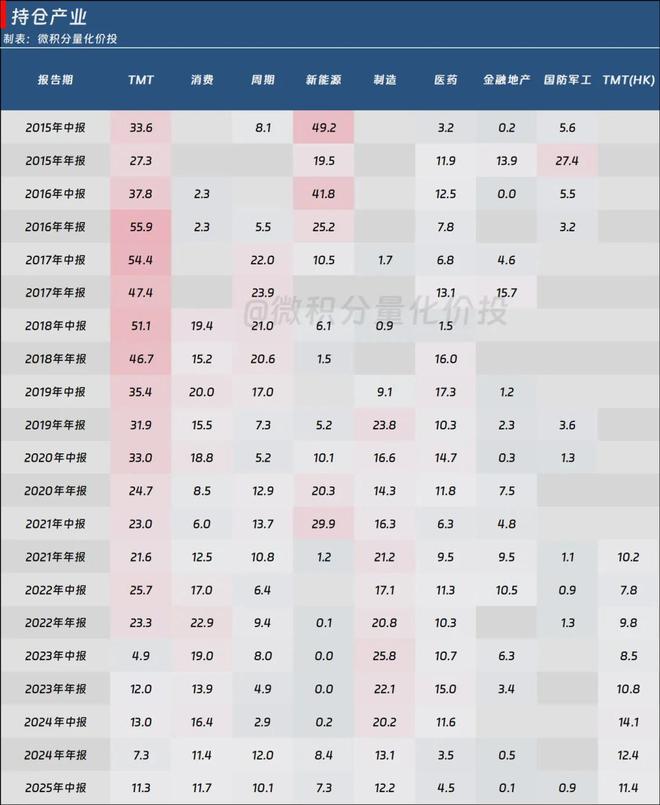

如果说债券是压舱石,那股票就是这艘战舰上最锋利的“矛”。这位基金经理的打法,简直就是一部浓缩的A股产业变迁史。

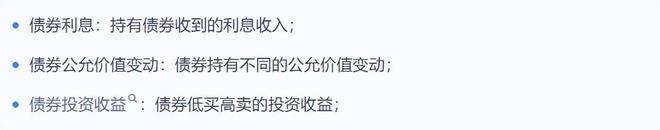

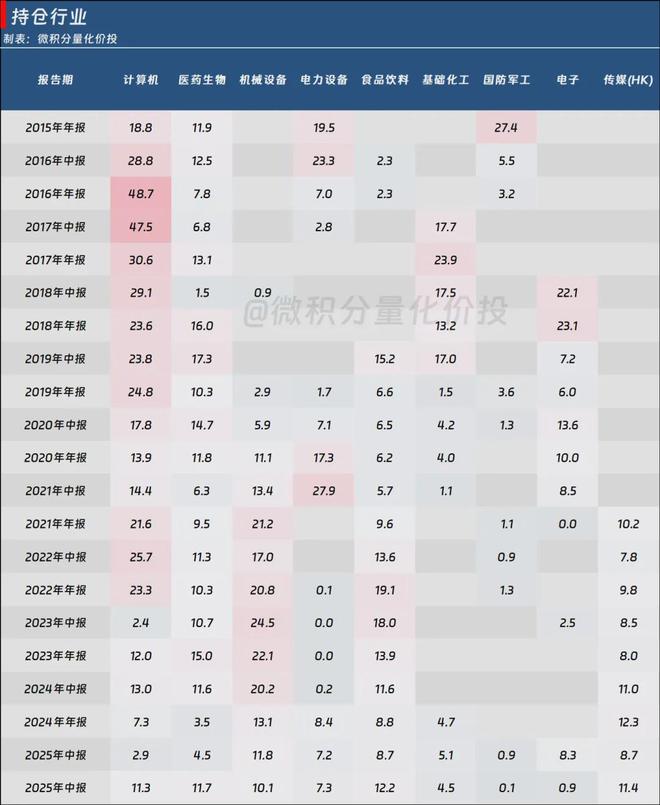

下面是基金经理持有股票的行业分布。(下面计算的持有单个股票市值占所有持仓股票市值的比值,不是计算的相对于基金市场市值的占比)。

她的股票持仓很有特点:

更有趣的是,她还有着主动权益基金的“逆向”标签。当大家都在茅台、恒瑞里抱团取暖时,她长期低配这些主流赛道。反而在军工、港股这些略显“寂寞”的角落里超配,闷声发财。

这里跟之前的历史业绩也可以交叉验证:基金在股票的超额收益极具爆发力,正是因为其股票仓位采取了相对集中、行业轮动、非主流的打法,精准把握了产业方向,虽然只有20%的股票仓位,但长期收益依然可观。

最终章:勾勒画像,能股能债、偏成长风格的“固收+”基金经理

好了,分析到这里,我们可以刻画出这位基金经理的完整画像了。

她不是一个靠宏观方向定胜负的“船长”,而是一个在股债两端都精于计算的动态阿尔法猎手。

她的“武功秘籍”可以总结为:

在债券端,用短久期稳住大盘,控制系统性风险,然后依靠精准的信用择时和品种轮动赚取超额;

在股票端,则化身产业趋势的捕手,通过相对集中的板块轮动和非共识的个股挖掘,来获取较高的收益。

简单来说,可以把她归纳为偏成长风格的“固收+”基金经理。

小结

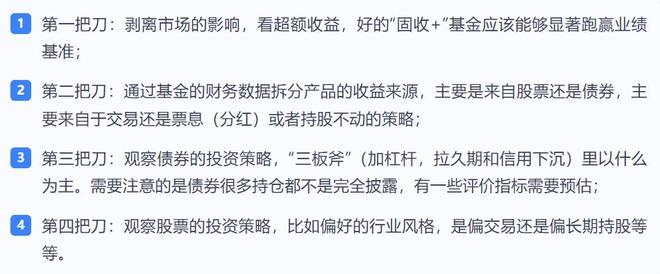

“固收+”的持仓分析比较复杂,对应的分析也比较复杂。简单可以用好四把刀,就可以拆分背后的收益来源:

希望我的分享能够对各位分析固收+基金有所帮助。如果觉得今天的“解剖”对你有帮助,别忘了点个 【在看】,并 【转发】 给身边同样在研究基金的朋友。一套好的分析方法,远比一个代码更有价值。我们下期再见!

风险提示:以上内容主要是对于历史业绩的归因分析,历史业绩不代表未来。

相关文章

年内近百家公募人事变更

今年以来,公募行业人事变动较为频繁。日前,中银基金发布公告称,公司董事长章砚正式离任董事长,同时不再在公司担任其他职务。在新任董事长履职前,暂由执行总裁张家文代行董事长职务,并代为履行法定代表人职责...

三菱汽车彻底退出中国汽车相关生产业务

红星资本局7月23日消息,7月22日,三菱汽车宣布,终止和沈阳航天三菱汽车发动机制造有限公司(以下简称“沈阳航天三菱”)的合资合作,以及合资公司的发动机业务运营。 三菱汽车称,考虑到中国汽车产业迅速转...

万亿资金!这次确定是慢牛!

11月11日,央行发布 《2025年第三季度货币政策执行报告》提出,实施好适度宽松的货币政策。综合运用多种工具,保持社会融资条件相对宽松,同时继续完善货币政策框架,强化货币政策的执行和传导。 报告同...

新东方:教育转型中的一场“烧钱游戏”

近日,新东方(EDU.NYSE;09901.HK)发布了截至 2025 年 2 月 28 日的第三财季财报。这份财报呈现出复杂态势,传统业务与新业务表现分化,在财务数据上有喜有忧,反映出公司在转型与拓...

TPU直通决赛圈!十年磨一芯 谷歌做对了什么?

《科创板日报》11月29日讯 随着Gemini 3的横空出世,谷歌TPU从幕后走到台前。英伟达GPU的霸主地位已然有被撼动迹象。 谷歌云内部高管透露,扩大TPU的市场采用率,有望帮助公司抢占英伟达年收...

关税阴云下的“超级央行周”

受关税政策、地缘政治冲突等因素影响,全球经济正面临诸多不确定性,各国央行态度谨慎,他们既要应对潜在通胀压力,又需防范经济失速风险。 上周,全球金融市场迎来备受瞩目的“超级央行周”,全球18家央行在一...

豫ICP备2024079567号-1

豫ICP备2024079567号-1