歌尔微再冲IPO:业绩增速持续性待解,大客户依赖度较高

从收入情况来看,歌尔微的收入来源于传感器、SiP和传感交互模块三块业务。其中,传感器业务占据主导地位。招股书显示,2022年至2025年一季度,该业务分别实现营收25.41亿元、20.92亿元、35.58亿元、9.05亿元,占同期总收入的比例分别为81.4%、69.7%和78.5%、80.8%。

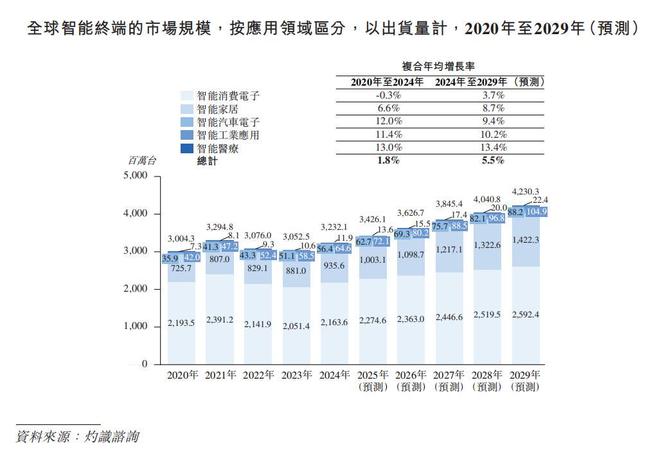

就全球MEMS传感器行业来看,产业链已趋于成熟,传感器赛道增速出现放缓。根据灼识咨询资料,2020年至2024年该赛道增速仅有3%,预计2024年至2029年也只增长到了6.4%,明显低于SiP及传感交互模组增速。尽管SiP和传感交互模组赛道增长潜力较大,但目前这两项业务的收入之和占比尚不足20%。

来源:公司招股书

毛利率方面,2022年到2024年,歌尔微毛利率分别为18.5%、17.2%、19.0%。2025年一季度该数据上升至20.6%,较去年同期为22.1%有所下降。与同业企业瑞声科技(22.1%)和敏芯股份(24.88%)相比,也存在一定差距。主要是由于公司面临着高溢价芯片外购成本的压力。

来源:公司招股书

歌尔微的现金流出现了较大波动。招股书显示,2022年到2024年,公司公司经营活动所得现金流量净额分别为6.93亿元、6亿元、4.35亿元,2025年一季度该数据为2.24亿元。此外,截至2025年一季度,公司期末现金及现金等价物为23.02亿元,也较2024年同期的23.19亿元略有下降。

来源:公司招股书

歌尔微的负债情况同样容乐观。招股书显示,2022年至2024年,公司负债总额分别为10.09亿元、11.96亿元、19.81亿元。2025年一季度,该数据为16.53亿元。负债规模攀升,在一定程度上加剧了公司的资金流动性压力。

来源:公司招股书

02

难以摆脱大客户的依赖

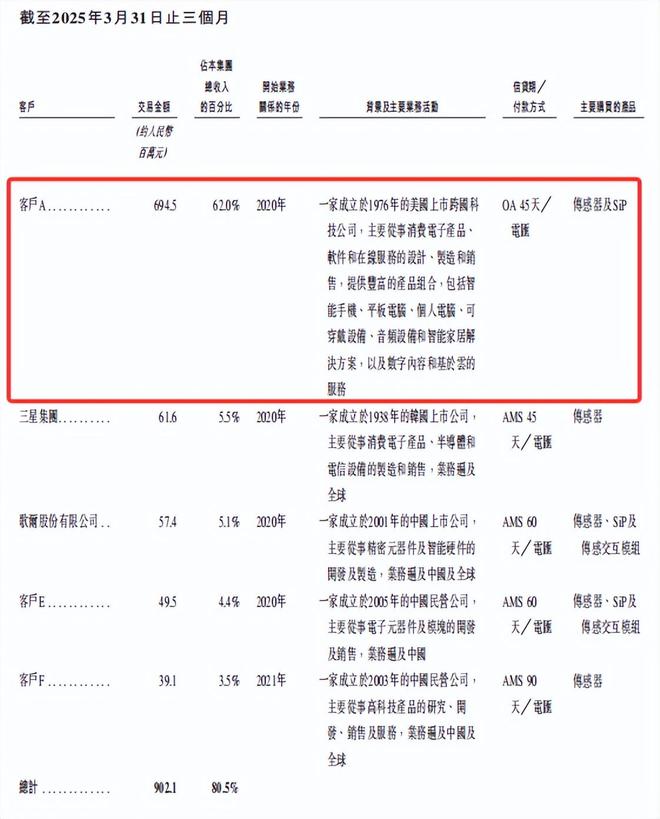

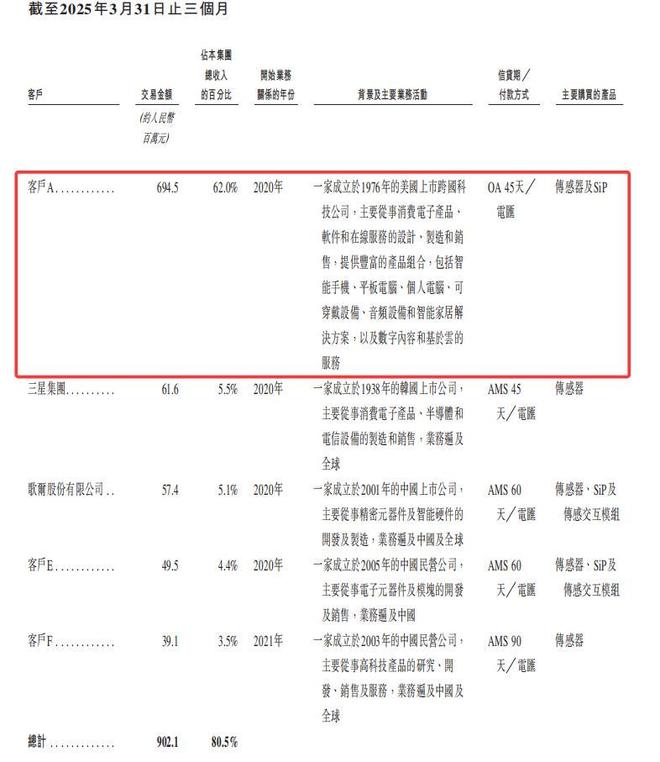

歌尔微存在明显的大客户依赖问题。招股书显示,2022年到2025年一季度,来自其五大客户的收入分别为23.56亿元、22.30亿元、36.15亿元及9.02亿元,占同期收入的比例分别为75.5%、74.3%、79.7%及80.5%。

其中,报告期内,来自客户A的收入分别占同期收入总额的56.1%、49.4%、62.3%、62%。根据招股书,客户A是1976年成立的美国上市跨国公司,主营消费电子等业务,需定制防水等级为IPX8的声学传感器,结合歌尔股份的苹果产业链背景,可推测客户A为苹果。值得注意的是,歌尔股份也是歌尔微的第三大客户,2025年一季度销售额占比仍为5.1%。

来源:公司招股书

歌尔微在招股书中也提示了客户过于集中的风险,若未能拓展客户群或与客户关系中断,业务、财务及经营业绩将受不利影响。换言之,若任一核心客户订单流失,都将对营收基本盘造成冲击。

在供应端,歌尔微同样存在隐忧。2022年至2025年一季度,公司向五大供应商的采购额分别为16.35亿元、13.36亿元、25.39亿元和6.86亿元,占同期采购总额的比例分别为71.1%、69.2%、70.9%和76.1%。

其中,最大供应商供应商A的采购额在同期采购总额中占比分别为52.7%、47.2%、53.3%和59.1%。或正由于核心部件受制于人,一直以来公司毛利率在20%左右。这种高度依赖单一供应商的模式,或使公司面临供应链中断的风险。

来源:公司招股书

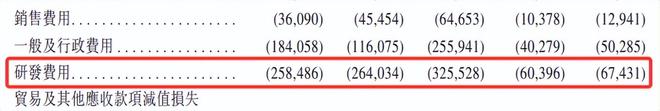

歌尔微也在努力建设自身的芯片研发体系,招股书显示,2022年到2025年一季度,公司研发费用分别为2.58亿元、2.64亿元、2.24亿元、0.67亿元。但目前公司各类产品的核心部件芯片仍主要依赖对外采购。目前公司搭载自研芯片的传感器出货量占总出货量之比仅为三成左右。

来源:公司招股书

高度依赖单一大客户和供应商,不仅是其上市的潜在阻碍,也是公司未来经营面临的潜在风险。未来如何摆脱这种依赖,将是其长期面临的难题。

03

IPO上市之路“历经波折”

歌尔微寻求上市可谓“历经波折”。招股书显示,歌尔微2004年作为歌尔股份的业务部门,专注于MEMS研发工作,于2017年正式成立为独立实体承接相关业务。在2019年,完成了微电子业务在集团内的整合后,歌尔微电子开启了上市征程。

2020年11月,歌尔股份董事会通过分拆歌尔微电子至深交所创业板上市议案。2021年12月,歌尔微电子递交招股书,计划募资31.91亿元用于研发与扩产等项目。

受新冠疫情影响,歌尔微2022年3月撤回申请,6月再次递交并获受理。然而,拿到上市“船票”后却迟迟没有提交注册,并于2024年5月撤回上市申请。

2025年1月20日,歌尔微电子向港交所递交申请,因未在6个月内通过审核失效后,7月21日再次递交,联席保荐人不变,递表前已完成第一轮香港上市管理层NDR,预期交易规模约3亿至5亿美元。

转战港股,除了上文提到了的问题,歌尔微仍面临不少挑战。

市场竞争方面,尽管歌尔微电子在中国市场表现强劲,但在全球市场的竞争力仍有待提升。根据灼识咨询的数据,以2024年销售额计算,歌尔微电子是全球第五大智能传感交互解决方案提供商,市场份额仅为2.2%,与全球最大提供商11.2%的市场份额相比,差距较为明显。并且,面对博世、意法半导体等国际巨头在车载、工业场景的挤压,歌尔微过度依赖消费电子市场的业务结构,或难以支撑其长期估值逻辑。

业务独立性方面,歌尔微与控股股东歌尔股份关系紧密。歌尔微电子与歌尔股份及其子公司存在销售货品、采购商品及服务等关联交易。招股书显示,2022年到2025年一季度,歌尔微向歌尔股份及其子公司销售货品分别为3.54亿元、3.69亿元、3.34亿元、0.55亿元。商品采购金额分别为 2319.3 万元、2209.5 万元和 3068.9万万元、618万元。服务采购金额分别为 256.6 万元、282.9 万元和 376.9万元、89.7万元。

相关文章

50万岩友掀起攀岩热潮,谁吃到了红利?

2025年,攀岩这项极冷门的运动正在加速进入大众视野。 一方面,中国选手在2024年巴黎奥运会登上了攀岩领奖台,创造历史的同时让攀岩为更多人所知;另一方面,凭借着“飞檐走壁”的视觉冲击力、观赏性,“一...

A股超级大忽悠公司,老板“胜利大逃亡”

先是股价毫无预兆地涨停,再发公告停牌,某些A股公司的套路,就问你服不服? 中国童装第一股,要换老板了? 有“中国童装第一股”之称的安奈儿,5月30日突然涨停,接着在端午假期最后一天(本月3日),发布《...

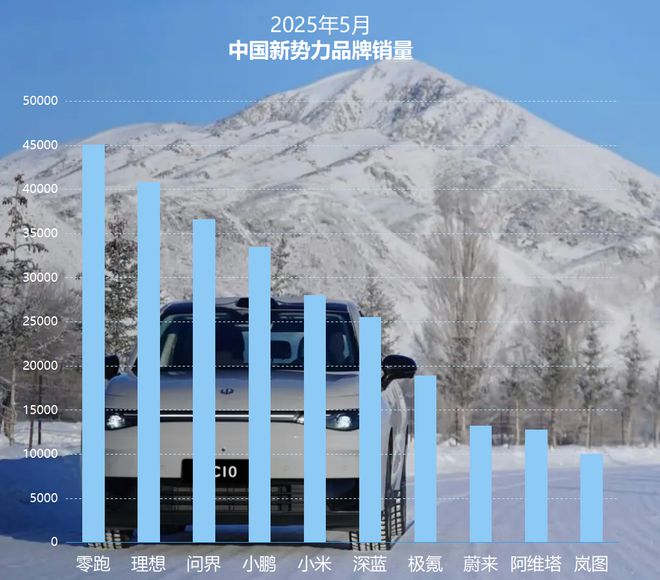

他十年造车,带领“沉默军团”,终成新势力第一

九年前,当48岁的朱江明宣布,跨界造车时,业内一片质疑。 这位工程师出身的企业家,既没有李斌的资本号召力,也不具备李想的产品网红气质,更缺少何小鹏的互联网光环。 但今天,他带领的零跑,却成了绝对的领跑...

又一拟上市企业惊现体外资金池,贝特电子IPO失败之谜再追踪!

继数日前叩叩财经独家报道了两名来自国联民生的保荐代表人或因事涉东莞市贝特电子科技股份有限公司(下称‘贝特电子’)带病闯关IPO遭罚后(详见叩叩财经相关报道《国联民生两保荐代表人再遭深交所追责,贝特电子...

“一把20亿,我差点成为长安2022年的‘罪人’”

中国车企已经将目光转到海外。 2023 年,中国超越日本成为全球最大的汽车出口国。从去年开始,出海不再是把车运到国外卖,而是把国内激烈竞争中培养出的整套体系搬到海外。 在全球贸易格局变化多端的当下,大...

威马汽车2亿元成立新公司,威马东山再起有望了?

最近一段时间,我们频繁讨论过之前的问题造车新势力逐渐复活的情况,这不威马汽车复产又有了新的消息,威马成立新公司,威马的东山再起有希望了吗? 一、威马汽车2亿元成立新公司 据界面新闻的报道,刚恢复生产...

豫ICP备2024079567号-1

豫ICP备2024079567号-1