不足4000万现金,超18亿短债,边扩张边亏损的金晟新能源再冲IPO

近日,金晟新能源第二次向港交所递交上市申请。作为宣称“全球最大第三方锂电池回收”的企业,其IPO之路正面临历史业绩与现实经营的双重考验。

公司近两年半累计亏损近10亿元,2025年上半年末现金仅3661万元却背负着18亿元短期债务,资产负债率攀升至73.3%。在持续亏损、现金流恶化的情况下,公司仍持续扩张产能,其募资必要性与经营可持续性令人质疑。此番港股闯关,如何向投资者证明其能摆脱“越扩产越亏损”的困境,将成为上市的关键。

【持续亏损,偿债能力恶化】

金晟新能源成立于2010年,是一家锂电池回收及再生利用解决方案提供商。公司的实际控制人是李氏五兄弟——李森、李鑫、李尧、李炎和李汪,担任着公司的不同核心岗位。五兄弟自1995年便携手创业,彼此合作深厚,目前合计控制着公司约55.69%的投票权,是一个典型的家族式管理团队。

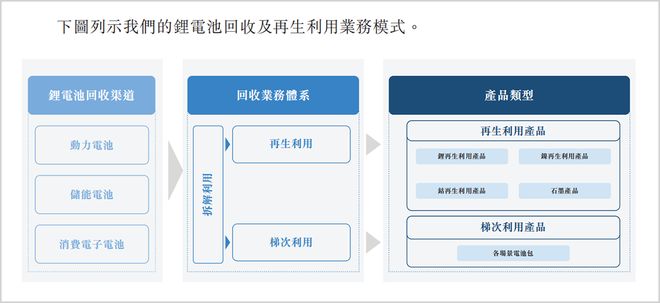

公司具备回收电池正极材料及负极材料的能力,可以回收废旧锂电池中所有有价值的材料,并建立端到端生产能力。根据弗若斯特沙利文报告,按2024年再生利用销售收入计算,金晟新能源是全球第二大锂电池回收及再生利用企业,也是全球最大的第三方企业。

主要业务模式,来源:招股书

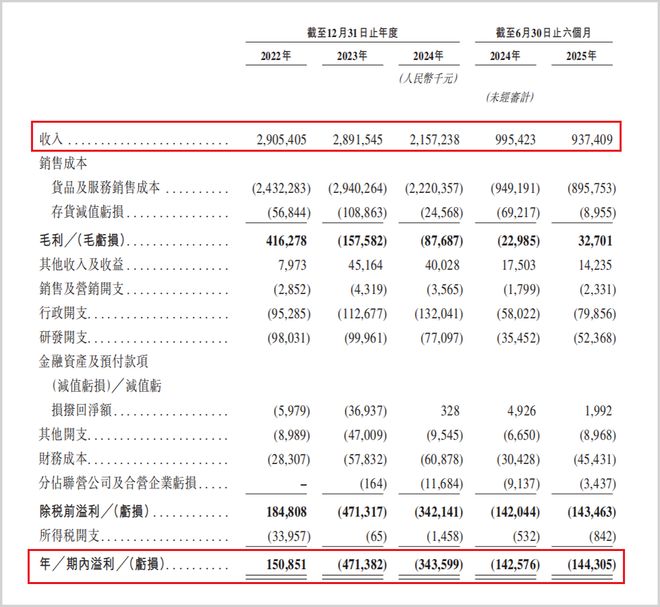

然而,招股书揭示的公司财务状况近年来却持续恶化。2022年至2025年6月底(简称报告期),公司营业收入从29.05亿元下滑至9.37亿元(2025年上半年),呈现明显下降趋势。盈利能力方面,公司在2022年尚盈利1.51亿元,但从2023年开始便持续亏损,亏损金额分别为4.73亿元、3.44亿元和1.44亿元(2025年上半年),累计亏损近10亿元。

经营业绩情况,来源:招股书

除了持续亏损,毛利率也剧烈波动,2022年为14.3%,2023年骤降至-5.4%,2024年为-4.1%,2025年上半年才回升至3.5%。这主要源于核心原材料碳酸锂价格的暴跌,其平均价格从2022年的42.69万元/吨降至2025年上半年的6.23万元/吨,跌幅高达85.4%。

在此期间,公司的资产负债率持续攀升,从2022年末的48.5%升至2025年上半年末的73.3%,资产净值也从14.74亿元缩水至9.79亿元。更令人担忧的是其短期偿债能力,截至2025年6月末,现金仅3661万元,而一年内到期债务高达18.10亿元;流动比率和速动比率均仅为0.5,远低于安全水平;流动资产净值已恶化至-10.29亿元,存在不小的偿债风险。

现金流常年为负更是公司内部造血能力缺失的直接体现。2022至2024年,经营活动现金流净额分别为-7.17亿元、-5814万元和-1.87亿元,直到2025年上半年才勉强转正至63.8万元。公司将亏损主因归结于“定价错配风险”(即高价采购原料与低价售出成品的时间差)以及存货减值。报告期内,存货减值累计达1.99亿元,碳酸锂价格的剧烈波动是核心诱因。

这些财务数据的恶化,不仅源于外部价格波动,也映射出公司经营态势和产销结构上逐渐积累的问题。

【客户供应商双集中,产能利用率下行】

报告期内,公司的经营结构问题在客户和供应商关系上进一步凸显。客户集中度显著上升,前五大客户贡献收入占比从2022年的52.7%升至2025年上半年的67.3%,其中最大单一客户占比从13.9%猛增至45.2%。这种高度依赖且没有股权捆绑的情况使公司业务极易受主要客户变动冲击。

客户集中度,来源:招股书

与此同时,供应商集中度也在提高,同期,前五大供应商采购占比从45.3%升至51.4%,最大单一供应商占比从14.7%大幅升至35.2%(2025年上半年),反映出原材料供应稳定性面临考验。

然而,在客户供应商双集中的情形下,公司的产能利用率却呈现持续下滑趋势。2021至2024年上半年分别为85.1%、74.1%、77.0%、72.3%,2025年上半年更骤降至53.2%(硫酸镍、硫酸钴分别降至51.6%、35.3%)。这种产能利用不足并非个案,而是行业整体严重产能过剩的缩影。根据研究机构EVTank联合伊维经济研究院发布的《中国锂离子电池回收拆解与梯次利用行业发展白皮书(2025年)》,截至2024年底,工信部“白名单”企业名义年产能高达423.3万吨/年,但2024年全国实际回收量仅65.4万吨万吨,名义产能利用率低至15.5%。前端原料(退役电池)不足导致价格高企,而下游产品价格低迷,形成了“面粉比面包贵”的倒挂现象。

行业的结构性困境叠加自身的经营问题,使得金晟新能源在面对新进入的行业巨头时,压力倍增。

【巨头入局,四面受敌】

锂电池回收行业竞争正变得空前激烈。作为全球最大的第三方回收企业,金晟新能源的市场占有率却仅有2.8%,与第一名宁德时代投资的邦普循环(11.5%)差距显著。更严峻的竞争环境在于市场参与者众多且良莠不齐,尽管工信部“白名单”仅100多家,但2024年末我国电池回收相关企业超过16万家,形成了“劣币驱逐良币”的局面。

相关文章

请回答2025 | 从营养buff到情绪力量,关于健康消费他们有话说

2025的当下,我们的消费清单从未如此紧密地与“健康”绑定。从各类保健品的选择到养生方式的实践,从日常饮食的轻盈追求到情绪价值的广泛关注,健康消费的边界仍在不断延展。在此背景下,第一财经商业数据中心(...

实控人三次“抽身”未果,28亿永和智控成“烫手山芋”?

1元清仓大甩卖,永和智控的“跨界梦”碎了。 近日,永和智控(002795.SZ)发布公告称,拟公开出售其全资孙公司——昆明医科肿瘤医院有限公司(以下简称“昆明医科肿瘤医院”)100%股权。这已是永和智...

金价狂飙!金饰价格达1174元,近一年每克涨了400元,还能买吗?

中国黄金万达广场店 时代周报记者摄 2025年“双节”假期,全球黄金市场迎来“史诗级”行情——伦敦金现单周狂揽近200美元,从9月30日的3857.83美元/盎司一路飙升至10月8日的4040.42...

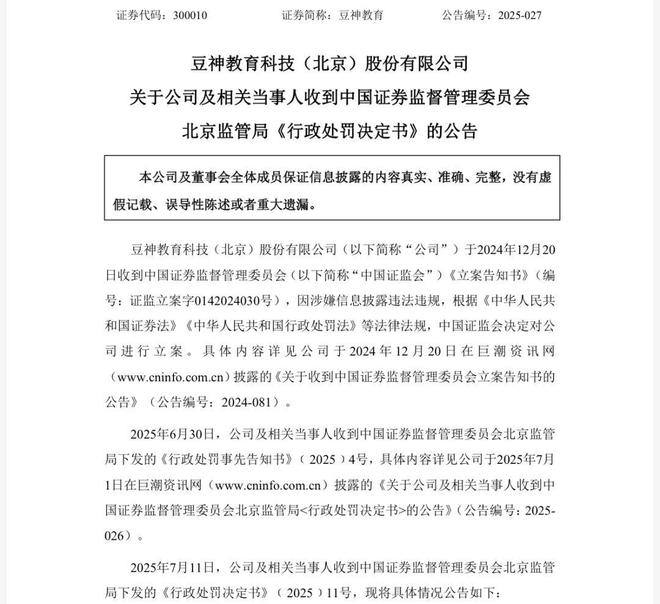

豆神教育过亿诉讼未及时披露被罚,董事长年薪“不够交罚款”

日前,豆神教育科技(北京)股份有限公司(下称“豆神教育”)发布公告,称公司和董事长窦昕等四名相关当事人收到中国证券监督管理委员会北京监管局下发的《行政处罚决定书》。 《行政处罚决定书》显示,2022...

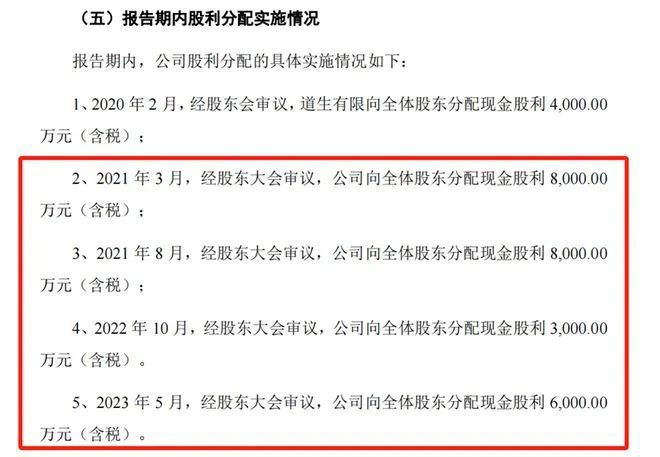

道生天合IPO:业绩增速放缓 实控人已获过亿分红

上交所又迎来一个IPO! 根据上交所安排,道生天合材料科技(上海)股份有限公司(简称“道生天合”)主板IPO将于6月13日“上会”。 然而,道生天合在IPO前夕,其实控人夫妻获得了1.5亿元分红后买车...

特朗普再挥关税大棒,为何是铜?

这将是特朗普在其第二任期内实施的第四项全面关税。 当地时间7月8日,特朗普表示,将对所有进口到美国的铜征收50%的附加关税。他计划在当天晚些时候通过个人社交媒体正式公布关税细节,但未说明何时正式生效...

豫ICP备2024079567号-1

豫ICP备2024079567号-1