首钢股份2024年年报解读:净利润下滑58.40%,研发费用增长8.48%

2025年4月16日,北京首钢股份有限公司(以下简称“首钢股份”)发布2024年年度报告。报告期内,公司实现营业收入1083.11亿元,同比下降4.79%;归属于上市公司股东的净利润为4.71亿元,同比下降29.03%;扣除非经常性损益的净利润为2.20亿元,同比下降58.40%。以下是对首钢股份2024年年报的详细解读。

关键财务指标分析

营收与利润

营业收入:2024年公司营业收入为1083.11亿元,较2023年的1137.61亿元下降4.79%。从业务构成看,冶金业务收入占比100%,为1083.11亿元,同比下降4.79%。其中,钢坯、热轧钢、冷轧钢、金属软磁材料等产品收入有不同程度变化,如钢坯收入同比下降21.50%,热轧钢收入同比下降8.58%,冷轧钢收入同比下降2.03%,金属软磁材料收入同比增长0.61%。产品2024年营收(元)2023年营收(元)变动幅度

钢坯

329,725,948.36

420,010,787.22

-21.50%

热轧钢

43,490,893,729.26

47,572,138,080.78

-8.58%

冷轧钢

45,553,423,891.15

46,496,393,503.18

-2.03%

金属软磁材料

13,875,808,427.82

13,791,974,212.14

0.61%

净利润:归属于上市公司股东的净利润为4.71亿元,上年同期为6.64亿元,同比下降29.03%。公司表示,行业供需矛盾仍存,钢材价格同比下降,尽管公司在产品结构优化等方面有进展,但整体盈利水平仍受影响。扣非净利润:扣除非经常性损益的净利润为2.20亿元,较2023年的5.28亿元大幅下降58.40% ,显示出公司核心业务盈利能力面临较大挑战。基本每股收益:基本每股收益为0.0607元,上年同期为0.0856元,同比下降29.09%,主要受净利润下降影响。扣非每股收益:扣非每股收益为0.0283元,与扣非净利润的下降趋势一致,进一步表明公司主营业务盈利能力的下滑。

费用情况

销售费用:2024年销售费用为2.30亿元,较2023年的2.48亿元下降7.11%,一定程度上反映公司在销售环节成本控制取得一定成效。管理费用:管理费用为12.60亿元,同比下降2.26%,从12.90亿元降至12.60亿元,公司在管理运营成本方面有所优化。财务费用:财务费用为11.02亿元,较2023年的13.53亿元下降18.59%,或因公司融资结构优化、利率降低等因素导致财务成本降低。研发费用:研发费用为5.33亿元,相比2023年的4.91亿元增长8.48%,表明公司重视研发投入,持续推动技术创新,以提升产品竞争力。

现金流状况

经营活动现金流:经营活动产生的现金流量净额为63.29亿元,较2023年的61.54亿元增长2.83%,公司经营活动现金创造能力略有增强。其中,现金流入503.36亿元,同比下降23.15%;现金流出440.07亿元,同比下降25.84%。投资活动现金流:投资活动产生的现金流量净额为 -2.16亿元,去年同期为 -9.42亿元,同比增长77.07%。现金流入4218万元,同比下降97.16%;现金流出2.58亿元,同比下降89.37%。主要因2023年投资回收及2024年购建固定资产等现金支出减少。筹资活动现金流:筹资活动产生的现金流量净额为 -63.22亿元,较2023年的 -46.37亿元下降36.34%。现金流入290.70亿元,同比下降20.17%;现金流出353.92亿元,同比下降13.78%。主要受子公司股东出资及取得借款收到现金减少影响。

研发投入与人员情况

研发投入

2024年研发投入48.92亿元,占营业收入的4.52%,上年占比4.41%。研发投入资本化金额为0,研发投入主要用于新产品研发、工艺改进等,如优化冶金性能、提高产品表面质量等项目。

研发人员情况

研发人员数量为2396人,较2023年的2481人下降3.43%;研发人员占比13.49%,较上年微降0.12%。从学历结构看,本科及硕士学历人员占比较高,本科1263人,较上年减少3.07%;硕士701人,较上年增长0.14%。

风险与挑战

政策与行业风险

钢铁行业产能过剩局面短期难改,竞争激烈,同时碳达峰碳中和、环保、限产等政策给企业运营带来压力。公司虽采取措施应对,但行业竞争和政策风险仍对公司未来盈利和发展构成挑战。

低碳环境风险

2025年钢铁行业纳入全国碳市场,下游客户对公司碳减排要求提高,欧盟碳边境调节机制(CBAM)碳税即将正式征收,公司需提供更准确碳排放数据。公司虽在加速低碳管理体系建设,但仍面临一定风险。

同业竞争风险

公司与控股股东首钢集团及其关联方存在一定程度同业竞争。虽有相关承诺和措施解决,但仍需关注后续进展,确保公司独立性和股东利益。

高管薪酬情况

董事长:董事长邱银福报告期内从公司获得的税前报酬总额为0元,其报酬主要来自控股股东首钢集团。总经理:总经理孙茂林报告期内从公司获得的税前报酬总额为0元,其报酬情况与公司业绩考核及薪酬政策相关。副总经理:副总经理谢天伟、王凯分别获得116.31万元、118.63万元,较上年可能因激励收入在2024年考核实现而有所变化。财务总监:财务总监刘同和报告期内从公司获得的税前报酬总额未单独披露,其薪酬制定遵循公司薪酬政策。

总体来看,首钢股份2024年在营收和净利润上面临下滑压力,虽在费用控制和现金流管理上有一定成果,但行业竞争和政策风险仍需关注。公司持续投入研发,有望提升未来竞争力,投资者需密切关注公司应对风险措施及经营策略调整效果。

声明:市场有风险,投资需谨慎。本文为AI大模型基于第三方数据库自动发布,任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,不构成个人投资建议。受限于第三方数据库质量等问题,我们无法对数据的真实性及完整性进行分辨或核验,因此本文内容可能出现不准确、不完整、误导性的内容或信息,具体以公司公告为准。如有疑问,请联系biz@staff.sina.com.cn。

海量资讯、精准解读,尽在新浪财经APP

相关文章

拟购半导体资产 英唐智控继续转型

拟购资产消息披露数日后,英唐智控近期披露重组预案,公司拟通过发行股份及支付现金的方式购买桂林光隆集成科技有限公司(以下简称“光隆集成”)100%的股权以及上海奥简微电子科技有限公司(以下简称“奥简微电...

八马茶业通过港交所聆讯 上半年净利润同比下滑约20%

中国商报(记者 周子荑)10月13日,中国商报记者从港交所官网获悉,冲击上市已久的内地茶叶连锁龙头企业八马茶业已通过港交所上市聆讯。自今年1月向港交所递交招股书至今,八马茶业的上市进程终于向前推进了一...

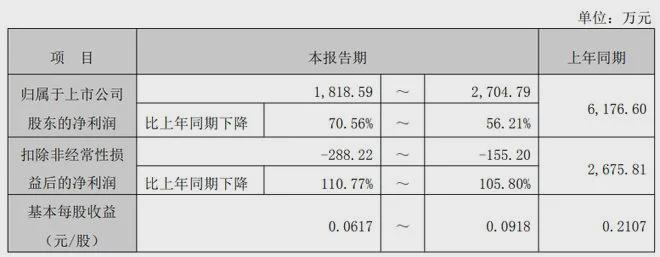

外销承压,苏泊尔三季报业绩失速,第三季度净利下降13%

曾经资本市场热捧的白马股,如今却陷入了营收增速放缓、净利润下滑的局面。 近日,“炊具大王”苏泊尔公布前三季度财报。数据显示,苏泊尔前三季度营收为168.97亿元,同比增长2.33%,营收增速较2024...

"牛磺酸原料龙头"净利润下滑超50%

因市场竞争激烈,"牛磺酸原料龙头"永安药业(002365)2025年净利预计下滑超50%,拟增资5000万元支持子公司永安康健提升整体运营能力。 全年净利预计下降超50% 近期,永安药业发布公告,预计...

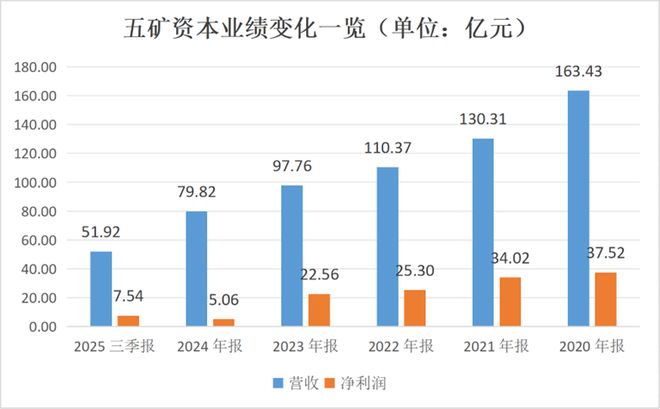

牛市的“掉队者”:五矿证券净利润下滑超五成,投行资管拖累明显

近日,五矿资本披露旗下控股子公司2025年未经审计业绩显示,中国外贸金融租赁有限公司(下称“外贸金租”)、五矿证券有限公司(下称“五矿证券”)等控股子公司营收与利润遭遇较大下滑。 《每日财报》注意到,...

申兰华客户分散,营收见顶净利润连续下滑,研发人员多系兼职

编:许辉 安徽申兰华色材股份有限公司(简称:申兰华)拟在北交所上市,保荐机构为申万宏源证券。公司拟向不特定合格投资者公开发行股票不超过25,000,000股。公司及主承销商可以根据具体发行情况择机采用...

豫ICP备2024079567号-1

豫ICP备2024079567号-1